アメリカ法人税|税率・州別比較・改正点と日本との違い【2025年完全ガイド】

アメリカ法人税の2025年最新情報まとめ。トランプ政権による税率引き下げや法人税の推移、日本との違いなどを徹底解説。申告書の見方や税率の計算方法、さらに州による法人税の違いなども見ていきます。

アメリカの所得税の仕組みは日本と異なっており、特に確定申告の仕組みに大きな違いがあります。アメリカ移住や留学などを考えている場合は、事前に調べておくと安心でしょう。そこでこの記事では、アメリカの所得税の仕組みや税率、確定申告などについてわかりやすく解説します。

併せて、現地での外貨決済や送金に活用できるWiseのサービスも紹介しているので、ぜひ参考にしてみて下さい。

| 目次🔖 |

|---|

まずは、アメリカの所得税の仕組みについて説明します。この記事では、法人でなく個人向けの税制についてお伝えしていきます。

アメリカの個人所得税には、連邦個人所得税と州所得税のふたつがあります。日本では所得税を一箇所に納めるため、まずこの点で違いがあります。

また、米国にいる外国人の所得税は、その外国人が「居住者」「非居住者」のどちらなのかや、税金の種類などによって変わります。この点は後ほど解説します。

日本とアメリカの大きな違いは、個人でも毎年確定申告が必要なことです¹。日本では会社が年末調整を行ってくれるので、会社員や公務員などは確定申告をしないのが原則です。しかしアメリカでは、自営業者だけでなく給与所得者など収入のあった人は全員、連邦IRSと州の税務当局の両方に確定申告書を毎年申告期日までに提出する必要があります。

アメリカで所得税がかかるかどうかは、前述の通り、自分が居住者、非居住者であるかによって変わってきます。居住者と非居住者の定義はこちらで確認をしてみて下さい¹。

| 居住者 | 非居住者 |

|---|---|

アメリカの居住者と判断される人は、グリーンカードを持っている米国市民権保持者や米国永住権保持者です。グリーンカードがあれば、まずアメリカでしっかりと所得税を納める必要があります。

また、その年度に183日を超えて滞在している人や、部分居住選択をしている人なども居住者とみなされます。

アメリカの非居住者となる人は、グリーンカードを持っていない人や、183日を超えて滞在しているものの、租税条約の居住判定で日本に生活の基盤があるとなった人です。

では、居住者・非居住者の課税所得の対象となる範囲をみていきましょう¹。

| 居住者の課税所得 | 非居住者(日本居住者)の課税所得 | |

|---|---|---|

| 給与所得 | 全額(全世界分)対象 | 米国で働いた分のみ対象 |

| 利子所得・配当所得 | 全額(全世界分)対象 | 米国が源泉の資産のみ対象 |

| 株の売却益 | 全額(全世界分)対象 | 非課税 |

| 不動産所得、投資不動産譲渡益 | 全額(全世界分)対象 | 米国にある物件からの所得のみ対象 |

基本的には、居住者は給与所得や利子所得などさまざまな所得のうち、全世界分がすべて課税対象となります。一方の非居住者は、米国で働いた分の給与や、米国株式など米国が源泉となる資産などだけが、課税の対象です。

より詳しく知りたい場合は、自身で調べてみると良いでしょう。

183日ルール(短期滞在者免税制度)とは非居住者を対象とした制度で、米国や英国など、日本と租税条約を結んでいる国との間で一定の条件を満たせば、外国で得た給与も課税が免除されるものです。以下の条件に該当すれば、183日ルールを適用できます。

詳しくはこちらの記事を参考にしてください。

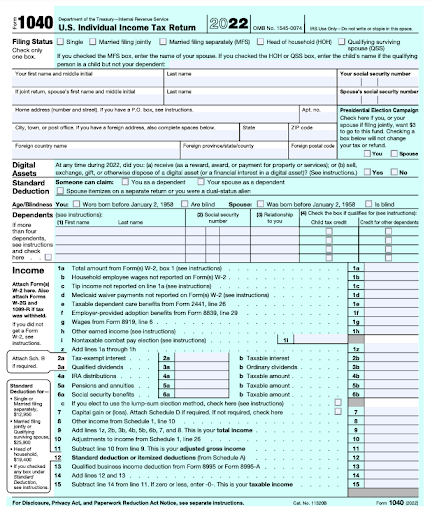

アメリカで所得税を納める際は、申告ツールなどを利用してForm1040(税務申告書)を作成したのち、期限までにIRSヘ電子ファイルなどで提出します²。これ以外にもさまざまな書面があるため、どれが必要かは事前に確認しておくと良いでしょう。

出典:IRS「About Form 1040, U.S. Individual Income Tax Return」内「Form 1040」

書面は、毎年4月頃までにIRSへ提出します。なお地域によって〆切に差があるようなので、現地での確認を忘れないようにしましょう。

なお、申告期限までに申告ができなかった場合には、追徴税額に加えて1ヶ月ごとに延滞税が5%ずつ加算されていきます。最高25%まで課されてしまうので、くれぐれも提出遅れのないようにしましょう。

アメリカの個人所得税の税率や計算方法も確認しておきましょう。

アメリカの連邦個人所得税率は、以下の通り定められています(単身の場合)³。日本の所得税の最高税率は45%のため、アメリカのほうが低く設定されています。

| 課税所得帯 | 税率 |

|---|---|

| 0~11,000ドル以下 | 10% |

| 11,000ドル超~44,725ドル以下 | 1,100.00ドル+課税所得の12% |

| 44,725ドル超~95,375ドル以下 | 5,147.00ドル+課税所得の22% |

| 95,375ドル超~182,100ドル以下 | 16,290.00ドル+課税所得の24% |

| 182,100ドル超~231,250ドル以下 | 37,104.00ドル+課税所得の32% |

| 231,250ドル超~578,125ドル以下 | 52,832.00ドル+課税所得の35% |

| 578,125ドル超 | 174,238.25ドル+課税所得の37% |

出典:JETRO「米国 税制」

そしてこれ以外に州所得税もかかりますが、この税率は州によって異なります。

アメリカに在住の人や、これから留学・移住予定がある人は、海外送金や外貨決済をお得にしたいと考えているかもしれません。

そんな海外で活躍する人には、海外送金や受け取り、外貨決済などが1つのアカウントでできるWiseがおすすめです。

通常、多くの銀行はSWIFと呼ばれる仕組みを利用して海外送金を行っています。そのため、コルレス手数料といった高額になり得る手数料がかかってしまうことが多いのです。

しかし、Wiseは独自の送金の仕組みを採用しているため、コルレス手数料などはかからず、実際の為替レートと格安の送金手数料で海外送金ができます。

さらに、Wiseで海外送金すると、通常即日〜2営業日ほどで送金が完了します。但し、週末や祝日に送金手続きを行った場合、より多くの時間がかかってしまうこともあります。

さらにWiseでは、米ドル、ユーロなど主要通貨の口座情報を取得し、海外送金を外貨のまま手数料無料で受け取ることができます。

また、Wiseのマルチカレンシー口座では、約40もの通貨を保有し、好きな時に両替をすることもできます。また、口座内の資金はWiseデビットカードに直結しているため、お得に外貨決済をすることができるのです。

このように、海外で活躍する人にぴったりのサービスが使えるWiseの各機能の詳しい説明や使い方は、下記から確認をしてみて下さい。

アメリカの所得税にも、控除項目が設定されています。詳しくは、ご自身で調べてみて下さい。

売上税と呼ばれる、購入者に課せられる税金があります。こちらは州によって異なり、0%〜7.25%となっています³。

アメリカの連邦法人税は、2018年1月1日より一律21%となっています³。

州の法人税は、それぞれの州によって異なります。

アメリカで勤務している人は、アメリカで個人所得税を納めなくてはいけない可能性があります。

その金額や対象となる所得税額は、居住者か非居住者かによって大きな違いがあります。また、個人でも毎年確定申告が必要です。より詳しい情報については、ご自身で問い合わせなどを行って下さい。

なお、現地での外貨決済や海外送金については、Wiseのサービスを使って節約ができるかもしれません。

ぜひ無料の会員登録だけでも行ってみては。

ソース

*最新の手数料に関する情報は、お住まいの地域の利用規約およびサービスの利用条件をご確認いただくか、Wiseの手数料ページをご覧ください。これは一般的な情報提供を目的としたものであり、Wise Payments Limitedまたはその子会社、関連会社による法律、税務、その他の専門的なアドバイスを意味するものではありません。また、ファイナンシャルアドバイザーやその他の専門家によるアドバイスの代わりになるものではありません。

当社は明示的または黙示的にかかわらず、この内容が正確、完全または最新であることを表明または保証しません。

アメリカ法人税の2025年最新情報まとめ。トランプ政権による税率引き下げや法人税の推移、日本との違いなどを徹底解説。申告書の見方や税率の計算方法、さらに州による法人税の違いなども見ていきます。

アメリカと日本では不動産のルールや考え方が違います。この記事ではアメリカ不動産の購入の流れや必要書類、不動産価格相場、維持管理にかかるコストなどを解説します。アメリカ不動産購入や維持管理に役立つ海外送金サービスWiseについて併せてもご紹介します。

アメリカ移住にはビザの取得や生活の準備が必要です。この記事では「日本人がアメリカに移住するにはどうすればいいか」をビザや費用、仕事、準備など広い範囲で解説します。アメリカ移住で成功した経験談や後悔した経験談、海外での生活に便利なWiseのサービスなどについてもご紹介します。

アメリカへの移住を考えている方や、すでにグリーンカードをお持ちの方に役立つ情報をお知らせします。グリーンカードは多くの利点を提供し、その中でも米国市民権取得への道を開くことは重要なポイントです。

アメリカから電話をかける場合や、海外からアメリカに電話をかける場合、国際電話の手順やアメリカ電話番号表記+1について知っておくことは重要です。この記事では、アメリカへの国際電話のかけ方や、アメリカの電話番号の表記方法について詳しく解説します。

アメリカで支払いに使われるチェック(小切手)の書き方と使い方をわかりやすく解説しています。チェックを使う際の注意事項も紹介。お得に海外送金できるサービスWiseについてもご紹介します。