Wiseを使って日本から中国へ個人送金する方法は?手数料や入金方法、中国での規制についても解説

Wise(ワイズ)ならAlipayやWeChatにも対応しており、低額な手数料と実際の為替レート(ミッドマーケットレート)でお得に送金可能です。

「海外にお金を送ったけど届いてない!」「海外からの送金がいつまで経っても届かない!」そんなトラブルに悩んでいませんか?海外送金は仕組みが複雑なため、送ったお金が届かないといったトラブルが発生してしまうことも。

この記事では、海外送金が届かない場合に考えられる原因と対処法をまとめました。

例:日本円の口座からアメリカのUSD口座に10万円送金する場合

| 送金手数料(手数料負担:送金人) | 為替レート | 合計コスト | |

|---|---|---|---|

銀行・ネット銀行¹ 銀行・ネット銀行¹ | 1,750円〜8,500円 | 為替手数料が上乗せされたレート | 1,750円〜8,500円+為替手数料 |

| 1,007円 | 実際のレート | 1,007円 |

銀行での海外送金では、実際の為替レートではなく、銀行が独自に定める為替手数料を上乗せしたレートを使用していることがほとんどです。実際の為替レートで銀行の最大8倍安く送金できるWiseのようなサービスも検討してみてもいいかもしれません。

| リアルレートで海外送金:Wise無料登録 |

|---|

海外送金の手続きは銀行の営業日のみに行われます。そのため、週末や祝日などを挟む場合、着金までに時間がかかることがあります。

もちろん、これは日本の祝日だけではなく、海外の祝日にも当てはまります。さらに、海外送金では送金元と受取先の銀行の間に、中継銀行(コルレス銀行)が入ることが一般的です。この中継銀行が送金・受取銀行とまた別の国の銀行である場合、その国の祝日も考慮しなければいけません。

「送金が届かない!」と思ったら、まずは1週間ほど待ってみましょう。それでも着金しない場合は、他の問題があると考えられます。

海外送金では、送金人が銀行に受取人の情報を伝え、銀行がその情報をもとに送金処理を実行します。ここで受取人の情報が間違っていると、送金が届かなかったり、最悪の場合他の人の口座に入金されてしまうことも。

送金人は今一度以下の情報が正しいか確認してみましょう。特に間違いが多いのはSWIFTコード、そして受取人名(口座名義)です³。

【海外送金時に必要となる情報】

これらの情報が正しいかどうかを確認するには、送金人が送金を行った銀行に問い合わせましょう。そこで間違いが判明した場合、送金人は送金をキャンセル(組み戻し)し、再度正しい情報で送金し直す必要があります。送金のキャンセルには追加の手数料がかかることに注意が必要です。

情報に誤りがなく、既に送金が実行されている場合は、今度は受取人が受取銀行に問い合わせることになります。

ごく稀に、送金が受取銀行まで届いたものの、受取人の口座に入金されていないという事態も考えられます。例えば、送金の種類・銀行によっては送金依頼書の備考欄(Further Creedit to)に受取人の口座番号と口座名義を記入しなければいけないことがあります。そこが未記入・間違っている場合、受取銀行まで資金が届いても、受取人の口座に入金されないという問題が生じるのです。

その場合、送金依頼書の控えを受取側の銀行にメールするなどして送金の事実を伝え、送金先の口座に入金するよう指示します。⁴⁺⁵

海外送金が届かない場合、以上の3つのうちのいずれかが原因であることがほとんどです。しかしこれでも解決しない場合は、その他の問題があると思われます。

例えば、送金側の銀行でミスがあった(通貨の両替ミス、送金指示のミスなど)、受け取り側の国の規制で送金が止められてしまった(アメリカのOFAC規制など)、相手の口座が指定した通貨を受け取ることができない(米ドル建てて送金したが相手の口座は香港ドルのみの場合など)など、様々な原因が考えられます。

これらの問題を解決するには、送金元の銀行と受取先の銀行の両方に問いあわせ、何が原因なのかをしっかり突き止める必要があります。原因が分かれば、銀行側が対処してくれるか、送金人が組み戻し手数料を払って送金をキャンセルすることができるでしょう。

しかし、これらの問題解決にはかなりの時間と労力を要します。そのため、送金前にしっかりと確認をして、問題が発生しないように努めましょう。

銀行の海外送金は、SWIFTと呼ばれるネットワークを介して実行されます。これは、直接的なつながりのない海外の銀行同士が、中継銀行を中継して、リレーのように送金する仕組みです。

送金銀行(自分)→中継銀行1→中継銀行2→…→受取銀行(相手)

【銀行の海外送金の仕組み】

中継銀行の数は変動しますが、場合によっては3つ以上の銀行を挟むことも。経由する各銀行で手続きが行われるため、海外送金は時間がかかるのです。また、各銀行で手数料が発生するので、合計コストも高額になりがちです。

送金の仕組みをより詳しく知りたい方は、電信送金の記事を参考にしてください。

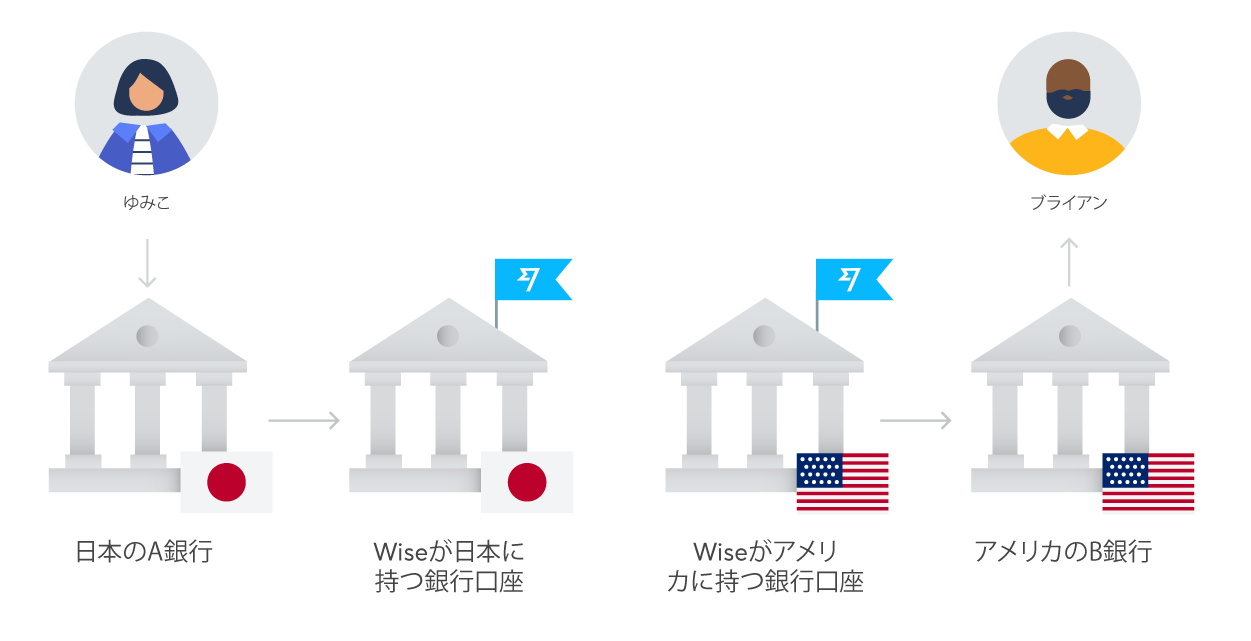

海外送金にかかる時間とコストを削減したい人は、銀行以外のオンライン海外送金サービスを検討してみるのも良いでしょう。新しい海外送金サービスWiseは、複数の国内送金を活用した画期的な仕組みで海外送金を実行します。

【Wiseの送金の仕組み】

【Wiseの新しい海外送金の仕組み】

つまり、実際の送金は国境を越えておらず、行われているのは国内での送金です。そのため、銀行の海外送金に比べて速くお金が届く可能性が高いです。また、手数料も格安です。実際にかかる各国への海外送金日数も紹介していますので、確認してみてください。

| 銀行/送金サービス | 送金手数料 | 為替レート | 合計コスト |

|---|---|---|---|

| 1,007円 | 実際の為替レート(1ドル=108.99円) | 1,007円 | |

楽天銀行⁶ 楽天銀行⁶ | 1,750円 | 楽天銀行が独自に定める為替手数料を上乗せした為替レート(1ドル=110.03円) | 1,750円+為替手数料 |

新生銀行⁷ 新生銀行⁷ | 2,000円 | 新生銀行が独自に定める為替手数料を上乗せした為替レート(1ドル=109.96円) | 2,000円+為替手数料** |

ソニー銀行 ソニー銀行 | 6,000円⁸ | ソニー銀行が独自に定める為替手数料を上乗せした為替レート(1ドル=109.14円)⁹ | 6,000円+為替手数料 |

三井住友銀行SMBCダイレクト 三井住友銀行SMBCダイレクト | 6,000円¹º | 三井住友銀行が独自に定める為替手数料を上乗せした為替レート(1ドル=110.06円)¹¹ | 6,000円+為替手数料 |

さらに、ほとんどの銀行は為替手数料を上乗せした独自の為替レートを使って送金していることにも注意しましょう。Wiseは常にリアルレートを使用しているので、「隠れコスト」がありません。詳しい送金方法は、Wiseガイドを参照してください。

どのくらい安くなるのか気になる方は、ぜひ一度海外送金シミュレーションをしてみましょう。Wiseが本当に一番安い海外送金の方法かどうか、他のサービスとの比較も行なっていますので、確認してみてくださいね。

ソース

*最新の手数料に関する情報は、お住まいの地域の利用規約およびサービスの利用条件をご確認いただくか、Wiseの手数料ページをご覧ください。これは一般的な情報提供を目的としたものであり、Wise Payments Limitedまたはその子会社、関連会社による法律、税務、その他の専門的なアドバイスを意味するものではありません。また、ファイナンシャルアドバイザーやその他の専門家によるアドバイスの代わりになるものではありません。

当社は明示的または黙示的にかかわらず、この内容が正確、完全または最新であることを表明または保証しません。

Wise(ワイズ)ならAlipayやWeChatにも対応しており、低額な手数料と実際の為替レート(ミッドマーケットレート)でお得に送金可能です。

オーストラリアから日本へPayPal(ペイパル)で送金する方法を解説。実際の手数料や為替レート、送金時の注意点から、よりお得に送金できる方法まで詳しく紹介します。

SBJ銀行の海外送金受け取り方法を徹底解説!各種手数料、必要書類、日数に加え、Wiseでお得に受け取る方法も。海外送金受け取りに悩む人必見です!

海外送金の着金確認や遅延、返金の理由、そして追跡方法について知りたい方に向けたガイドです。海外送金におすすめのサービス・アプリについてもご紹介しているので、ぜひご確認ください。

住信SBIネット銀行での海外送金受け取り方法や手数料が気になる方へ。この記事では、受け取り手順や手数料の節約方法まで網羅的に解説しています。

第四北越銀行で海外送金の受け取り方法、手数料などを解説。よりお得な海外送金受取の代替案(Wise)も。スムーズな国際送金を実現したい方必見!