ニュージーランドの不動産購入ガイド~価格推移・外国人規制・物件選び【2025年最新】

この記事では、外国人向けの不動産購入のプロセス、物件の探し方や、住宅ローンの組み方など、必要な情報をまとめて紹介します。さらに、気になる外国人規制や、最新の不動産価格、そして事前に把握しておくべき手数料や税制度についても詳しく解説します。

日本にいる人が海外に不動産を所有している場合、日本で税金が課されるのでしょうか。結論からいうと、海外不動産から得た所得は日本国内でも課税の対象となります。この記事では、海外不動産と日本国内でかかる税金に関して解説します。

また海外送金に特化したサービスのWiseなら、手数料の上乗せのない実際の為替レートと格安の送金手数料で海外送金ができます。併せて検討してみてください。

| 目次🔖 |

|---|

日本にいる人が海外で不動産を保有した場合、日本でも課税の対象となります。なぜなら、日本は全世界で得た所得に対して課税する「全世界所得課税」を採用しているからです。よって、海外不動産から所得を得た場合にも課税されるというわけです。

以下で、外国不動産にかかってくる税金について詳しく見ていきます。

海外不動産を取得した際にかかる税金は、以下の通りのようなものがあります。ただしこれらの税金は、日本ではなく不動産を取得した国に納めることになります。税金の制度は国によって異なるため、詳しくは各国の税金に明るい税理士などに確認すると良いでしょう。

一般的には、以下のような税金が不動産を取得した国でかかることがあります。

不動産取得税は、不動産を取得した際にかかる税金です。日本では原則、土地や建物の価格(課税標準額)の3%、居住用以外では4%がかかります(ただし例外あり)¹。

しかしアメリカやヨーロッパ諸国など、不動産取得税が制定されていない国が比較的多いです。よって、国によってはこの費用はかかりません。

印紙税は、不動産の売買契約書を作成・交付した際にかかる税金です。日本では、5,000万円超〜1億円の契約だと6万円(軽減税率だと3万円)、1億円超〜5億円の契約だと10万円(軽減税率だと6万円)など、契約する金額によって税金額が変わります²。

この印紙税も不動産を取得した国でかかるため、その国の税制を確認すると良いでしょう。

登録免許税は、不動産を登記する際にかかる税金のことです。日本では原則、土地だと課税標準額などの2%(軽減税率だと1.5%)、建物だと課税標準額などの0.4〜2%(個人の住宅用だと軽減税率あり)などがかかります³。

この税金も不動産を取得する国によって制度が異なるため、上記はあくまで一例として考えてください。

付加価値税(VAT)とは、日本でいう消費税にあたる税金です。付加価値税を制定している国はさまざまですが、例えばベトナムだと8%⁴、インドネシアだと現行11%、2025年1月から12%がかかります⁵。このようにアジア諸国で付加価値税が課されることが多いため、アジアで不動産を購入する場合は意識しておくとよいでしょう。

海外不動産を保有している間の税金は、日本でもかかります。また所有している国でもかかることがあるため、二重課税になる可能性がある点を把握しておくとよいでしょう。

海外不動産を所有していて、そこから賃料収入などの所得を得ている場合、日本では所得税の対象になります。日本の不動産と同様に、不動産所得として計上し、給与収入などと併せて計算します。これを「総合課税」といいます。また、この不動産所得からは、不動産の賃貸管理費や不動産ローンの支払金利など、不動産にかかる経費を差し引くことができます。

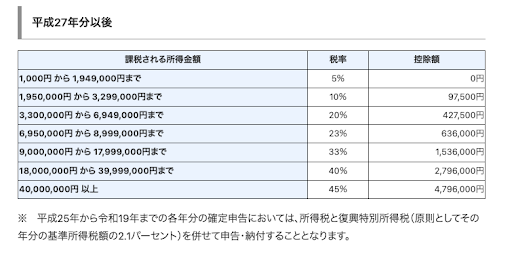

日本の所得税の税率は以下の通りです。

不動産を所有している間にかかる固定資産税は、日本ではなく不動産を所有している国でかかります。例えばアメリカの場合、州にもよりますが2〜2.5%がかかるようです。その国の制度を確認しておきましょう。

年間で不動産所得よりも必要経費のほうが多かった場合、この赤字を他の所得金額から差し引くことができます。これを損益通算といいます。損失が多かった場合はぜひ利用しましょう。

海外不動産を売却する際にかかる税金についても解説します。

海外不動産を売却する際は、譲渡所得を得ることになるため、日本で所得税がかかります。

まず譲渡所得は、次の数式で計算されます。

収入金額 - ( 取得費 + 譲渡費用) - 特別控除額 = 課税譲渡所得金額

そして税率は、不動産の所有期間によって以下の通り変動します⁶。

海外不動産を相続・贈与された際、受け取った本人が日本に住んでいるなら、相続税や贈与税の対象となります。

土地や建物を相続した際には、土地は評価額、建物は固定資産税額から算出した金額が、相続税の対象となります。

相続税の課税対象額は原則、次の計算式で算出します。

相続税の課税対象額=相続する財産の評価額ー3,000万円ー(法定相続人の人数×600万円)

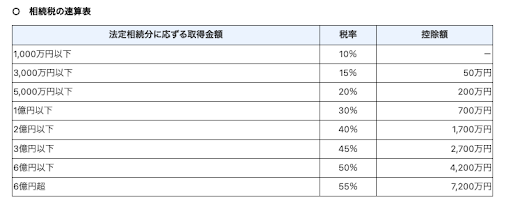

相続税の税率は以下を参考にしてください。

土地や建物を贈与された場合、土地と建物の課税対象額は相続税と同じように算出します。

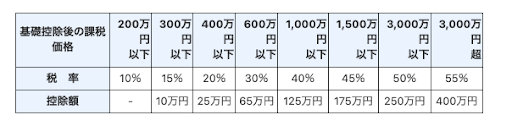

贈与税の税率は、誰から贈与されたのかによって異なります。ここでは、兄弟間や夫婦間、親から子への贈与で子が未成年者の場合などに使用される「一般贈与」の税率を紹介します。

出典:国税庁「No.4408 贈与税の計算と税率(暦年課税)」

より詳しい内容については、税理士や国税庁のページから確認をしてみて下さい。

日本と外国とで所得税や相続税が二重に課税された場合、損をしてしまうかもしれません。そんなときは「外国税額控除」が活用できます。

日本と諸外国とで所得税が二重でかかった場合、その重複分を日本で納める税金から控除することができます。これを「外国税額控除」といいます。詳しくはこちらの記事を参考にしてください。

具体的にどの項目が外国税控除の対象になるかは、税理士などの専門家に問い合わせてみましょう。

海外不動産がある場合、日本と海外の双方で確定申告が必要になります。

日本の確定申告では、以下の書類を提出します⁷。

上記を作成するため、手元には以下のような書類を準備すると良いでしょう。

日本で確定申告を行う際は、次のような手順で行います。

海外不動産を保有している人や、購入を考えている人の中には、海外送金や海外送金の受け取りを行う人もいるかもしれません。

そのような時におすすめなのが、お得な海外送金サービスなどを提供するWiseです。

日本の銀行から海外送金をした場合、多く銀行がSWIFTシステムを利用しているので、コルレス銀行手数料と呼ばれる、送金手数料が高額にかかってしまうことがあります。

さらに、、為替手数料を上乗せした為替レートを採用しているプロバイダがほとんどなので、注意が必要です。

対してWiseは、国内送金を利用した独自の送金システムを活用しているため、上乗せ手数料を含まない実際の為替レートと格安な送金手数料で海外送金ができます。

より詳しいWiseの使い方は、こちらから確認をしてみて下さい。

さらにWiseを使えば、米ドルやユーロ、英ポンドなど該当通貨の受け取りを無料で行うことができます。海外不動産の収入などを受け取る場合などに、ぴったりかもしれません。

詳しいWiseでの海外送金の受け取り方法は、こちらの記事を参考にしてみて下さい

さらにWiseでは、お得に外貨決済できるデビットカードや約40通貨を保有・使用できるマルチカレンシー口座などの機能があります。

その他のサービスを知りたい方は、Wiseデビットカードの使い方・Wiseマルチカレンシー口座の使い方を確認してみて下さい。

日本にいながら海外不動産を取得・所有・売却した場合には、それぞれに税金がかかります。その税金が日本と外国のどちらでかかるのかを確認し、必要な税金を納めるようにしましょう。所得税にあたる税金を二重で支払った場合には外国税額控除も利用できます。

また、海外との資金のやりとりには、海外送金や外貨両替に特化したWiseのサービスが活用できます。送金や両替にかかるコストを抑えるためにも、ぜひ検討してみると良いでしょう。

ソース

4:JETRO「付加価値税率と自動車登録料を引き下げ、景気浮揚策の時限措置(ベトナム)」

6:国税庁「No.1440 譲渡所得(土地や建物を譲渡したとき)」

7: freee 「家賃収入も確定申告が必要?節税方法や必要書類について解説」

*最新の手数料に関する情報は、お住まいの地域の利用規約およびサービスの利用条件をご確認いただくか、Wiseの手数料ページをご覧ください。これは一般的な情報提供を目的としたものであり、Wise Payments Limitedまたはその子会社、関連会社による法律、税務、その他の専門的なアドバイスを意味するものではありません。また、ファイナンシャルアドバイザーやその他の専門家によるアドバイスの代わりになるものではありません。

当社は明示的または黙示的にかかわらず、この内容が正確、完全または最新であることを表明または保証しません。

この記事では、外国人向けの不動産購入のプロセス、物件の探し方や、住宅ローンの組み方など、必要な情報をまとめて紹介します。さらに、気になる外国人規制や、最新の不動産価格、そして事前に把握しておくべき手数料や税制度についても詳しく解説します。

英国で不動産を購入する外国人向け必読ガイドをご覧ください。手数料や税金、物件の探し方、そして購入手続きの詳細なステップバイステップガイドについて詳しく学べます。

オランダの不動産は日本人でも購入できます。オランダの不動産を購入するときのステップや住宅ローン、不動産価格相場、不動産を購入するときの費用や税金、不動産購入時や海外送金に便利なサービスであるWiseなど、分かりやすく解説します。

イタリアの不動産は外国人でも購入可能です。本記事では、不動産価格の相場や購入手順、税金・住宅ローン・注意点、さらにイタリア不動産の維持管理や支払いに便利なWise(ワイズ)を分かりやすく紹介します。

スイスの所得税は高い?連邦・州・市町村の3段階で複雑に感じるスイスの所得税。この記事ではその税率や計算方法、外国人向けの納税(タックスリターン)、豊富な控除制度までを網羅的に解説します。

アメリカ法人税の2025年最新情報まとめ。トランプ政権による税率引き下げや法人税の推移、日本との違いなどを徹底解説。申告書の見方や税率の計算方法、さらに州による法人税の違いなども見ていきます。