キャッシュパスポートのフィリピンでの使い方|ペソは使える?手数料と注意点を解説

キャッシュパスポートが対応する主要9通貨にフィリピンペソは入っていませんが、フィリピンでも使用できるのでしょうか。本記事ではキャッシュパスポートについて詳しく解説します。

外国税額控除は、日本の居住者や内国法人が外国でも収入を得ている場合、日本と外国とで二重に課税されるのを防ぐための制度です。この記事では、どんな所得に関する税金が対象になるのか、対象外となる税金はあるのかなど、日本の居住者に絞ってわかりやすく解説します。

また、外国との送金・受取りなどに活用できるWiseは、日本の銀行の最大16倍安く海外送金できる点が特徴です。

そのWiseについても紹介しているので、ぜひ参考にしてみてください。

| 目次🔖 |

|---|

外国税額控除とは、日本の居住者が外国から所得を得た場合に、外国で納付した外国税額を一定の範囲で取り除ける制度です。

基本的に日本の居住者は、外国から得た「国外源泉所得」を含めた全所得に対して、所得税を課せられます。しかしこれでは税金が二重にかかってしまうため、こうした控除制度が作られました。

外国税額控除の対象となる税金、また対象にならない税金はどのようなものでしょうか。

まず外国税額控除の対象となる税金は、次のとおりです。

- 超過所得税その他個人の所得の特定の部分を課税標準として課される税

- 個人の所得またはその特定の部分を課税標準として課される税の附加税

- 個人の所得を課税標準として課される税と同一の税目に属する税で、個人の特定の所得につき、徴税上の便宜のため、所得に代えて収入金額その他これに準ずるものを課税標準として課されるもの

- 個人の特定の所得につき、所得を課税標準とする税に代え、個人の収入金額その他これに準ずるものを課税標準として課される税

まとめると、個人が海外で得た所得に対してかかる税金に関しては、原則的に外国税額控除の対象になります。

例えば、日本人が日本にいながら外国企業で副業した場合や、日本に1年以上いる外国人が元いた国でも収入を得ている場合、国外で得た所得にかかる税金は外国税額控除の対象です。

さらに、近年は米国株などの外国株取引も普及しつつあります。仮に米国株のトレードを行い、米国株の配当を受け取った場合、この配当金に対する税金は外国税額控除の対象となります。

ただし、次の4点に含まれる税金は外国税額控除の対象外です。

- 税を納付する人が、その税の納付後、任意にその金額の全部または一部の還付を請求することができる税

- 税を納付する人が、税の納付が猶予される期間を任意に定めることができる税

- 複数の税率の中から税を納付することとなる人と外国もしくはその地方公共団体またはこれらの者により税率を合意する権限を付与された者との合意により税率が決定された税のうち一定の部分

- 外国所得税に附帯して課される附帯税に相当する税その他これに類する税

つまり、全部または一部戻ってくる税金や、いつ支払うかを任意に決められる税金、複数税率の中から合意によって税率が決められた税金の一部などは、外国税額控除の対象とされています。

また、以下に該当する外国所得税も、その居住者の外国税額控除にはなりません。

- 通常行われる取引と認められない一定の取引に基因して生じた所得に対して課される外国所得税額

- 資本の払戻しなど所得税法第25条第1項各号に掲げる事由により交付を受ける金銭の額及び金銭以外の資産額に対して課される外国所得税額(その交付の起因となったその法人の株式又は出資の取得価額を超える部分の金銭に対して課される部分を除きます。)

- 国外事業所等から事業場等への支払につきその国外事業所等の所在する国又は地域において当該支払に係る金額を課税標準として課される外国所得税額 など

例えば、イレギュラーに発生した所得に関する税金や、資本の払い戻しなどに起因する税金などは、外国税額控除の対象外です。

他にもいくつか例外とされる事項があります。判断が難しい内容のため、詳しくは税理士や税務署に確認するとよいでしょう。

外国税額控除の対象となる税金がすべて控除できるかどうかは、その年の外国所得税額が所得税の控除限度額を超えるかどうか、によります。

外国所得税額がこの金額を超えない範囲であれば全額控除できますが、この金額を超える場合は、以下のいずれか少ないほうの金額の合計額が控除されます。

基本的に、所得全体に対して海外から得た所得割合が低い場合や、日本と同じような税率の国から所得を得た場合は、全額控除できるケースが大半でしょう。

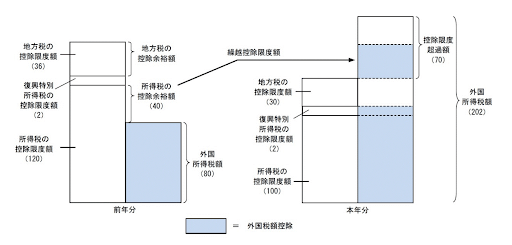

また、居住者がその年に納付する外国所得税額が、上記の控除限度額や復興特別所得税の限度額、そして地方税の控除限度額(所得税の控除限度額×30%)を足し合わせた金額を超える場合は、超過した税額を繰り越すことができます。これを「居住者にかかる外国税額の繰越控除」といいます。

CAP:国税庁「No.1240 居住者に係る外国税額控除」より「居住者に係る外国税額控除の繰越控除」の図

また、外国所得税額が控除限度額に満たない場合でも、繰越控除が可能です。

CAP:国税庁「No.1240 居住者に係る外国税額控除」より「外国所得税額が控除限度額に満たない場合」の図

外国所得税額の繰越控除は、どちらも最大3年繰り越すことができます。外国での所得が多い方やこれから多くなりそうな方は、ぜひ参考にしてください。

外国税額控除を計算する場合、まずは外国税額控除の限度額から算出していきます。

| 課税される所得金額外国税額控除の限度額=その年の総所得税額×(その年の国外所得総額÷その年の所得総額)¹ |

|---|

ここで最初に、課税される所得金額に対する所得税の金額を、以下の表にまとめています。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円〜1,949,000円まで | 5% | 0円 |

| 1,950,000円〜3,299,000円まで | 10% | 97,500円 |

| 3,300,000円〜6,949,000円まで | 20% | 427,500円 |

| 6,950,000円〜8,999,000円まで | 23% | 636,000円 |

| 9,000,000円〜17,999,000円まで | 33% | 1,536,000円 |

| 18,050,000円〜39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

それでは、実際の具体例を見ていきましょう。

例えば、その年の総所得が1,000万円、国外での所得が600万円だった場合の外国税額控除の限度額は以下です。

その年の総所得税額=1,000万円×33% (税率) - 153.6万円 (控除額)=176.4万円

外国税額控除の限度額=176.4万円×600万円÷1,000万円=105.8万円

そして600万円の国外所得に対して、20%の税率で源泉徴収が行われていたとします。すると、外国で納付した税額はこちらです。

国外所得税額=600万円×20%=120万円

この例の場合、外国税額控除として差し引けるのは105.8万円までであり、源泉徴収された120万円から105.8万円を差し引いた14.2万円は、復興特別所得税から差し引くなどの対応となります。

外国税額控除の手続きをする際は、どのような流れで行うのでしょうか。必要な書類や提出スケジュールなどを説明します。

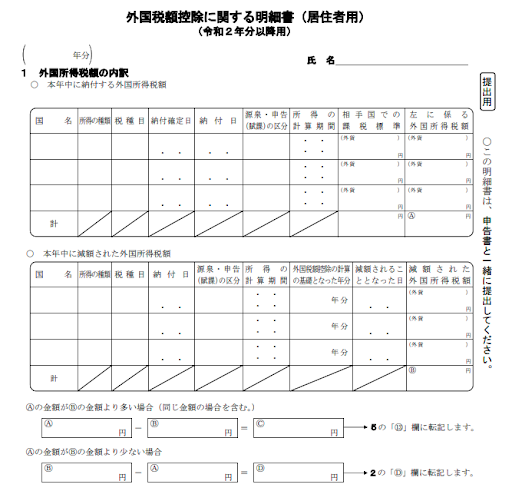

外国税額控除は確定申告によって手続きを行います。この際に必要な書類は以下のとおりです¹。

CAP:国税庁「外国税額控除に関する明細書(居住者用) 」(令和2年分以降用)

国外の所得を得た先からもらう書類は、年度が締まったら早めに受け取るようにしましょう。

尚、上記で記載されている書類は簡略化(一部抜粋)したものなので、詳しくは国税庁のページでご確認をお願いします。

外国税額控除についてよく質問されることに回答していきます。

A. 外国税額控除の限度額の範囲内で、払った所得税を取り戻すことができます。

A. 法人税にも外国税額控除が適用でき、個人と同じような手続きを行う必要があります。

外国税額控除を活用する方の中には、海外とのお金のやり取りが多い方もいるかもしれません。海外送金や海外からの送金受け取り、また海外旅行や海外オンラインショップでのお買い物には、Wise(ワイズ)がおすすめです。

Wiseとは銀行の最大16倍安く送金できる海外送金、約50もの通貨を保有できて、まるで現地にいるかのようにお金を管理できる、マルチカレンシー口座と、外貨のままお得に決済できるデビットカードを提供するサービスです。

Wiseのユーザーは世界で1,300万人以上おり、海外送金による1ヶ月の送金額は、なんと80億ポンド(1兆3,000億円)にも上ります。海外送金というと市中の銀行から行うイメージがあるかもしれませんが、実はすでにスマホから気軽に送金できるサービスが確立されているのです。

また日本では、ワイズ・ペイメンツ・ジャパン株式会社が関東財務局に資金移動業者として認可されています。日本での認可が気になる方も安心して利用できるでしょう。

Wiseには主に3つの便利な機能があります。

1: 安価な手数料で出来る海外送金

国外から日本の銀行へ送金しようとすると、数千円単位の手数料がかかることが一般的ですが、Wiseなら日本の銀行の最大16倍安い手数料で送金が可能です。

2: 海外からの送金を外貨のまま手数料無料で受け取る

次に、海外からの送金を外貨のまま受け取れます。外貨のまま受け取れる対応国及び通貨は、アメリカ(USD)、イギリス(GBP)、カナダ(CAD)、ヨーロッパ(EUR)、オーストラリア(AUD)、ニュージーランド(NZD)、シンガポール(SGD)、ルーマニア(RON)、トルコ(TRY)、ハンガリー(HUF)です。

手数料無料で受け取れる点も嬉しいですね。

詳しい受け取り方に関しては、こちらの記事を参考にしてみてください。

3: Wiseデビットカードでお得に買い物

Wiseのデビットカードを使えば、海外や外貨でお買い物をする場合、日本の銀行が発行するデビットカードと比べると、よりお得に外貨決済ができるかもしれません。また、海外ATMでの現金引き下ろしも、月に2回までかつ3万円相当までなら無料です。

日本国内だけでなく海外からの所得がある人は、外国税額控除を活用しましょう。最大3年間の繰越控除も可能です。外国税額控除を利用する場合は、その年の翌年に確定申告を実施してくださいね。

また、海外送金や海外からの送金受け取り、海外でのショッピングなどには、Wiseのサービスが利用できます。さまざまなコストの削減に向けて、ぜひ活用してみてください。

ソース

*最新の手数料に関する情報は、お住まいの地域の利用規約およびサービスの利用条件をご確認いただくか、Wiseの手数料ページをご覧ください。これは一般的な情報提供を目的としたものであり、Wise Payments Limitedまたはその子会社、関連会社による法律、税務、その他の専門的なアドバイスを意味するものではありません。また、ファイナンシャルアドバイザーやその他の専門家によるアドバイスの代わりになるものではありません。

当社は明示的または黙示的にかかわらず、この内容が正確、完全または最新であることを表明または保証しません。

キャッシュパスポートが対応する主要9通貨にフィリピンペソは入っていませんが、フィリピンでも使用できるのでしょうか。本記事ではキャッシュパスポートについて詳しく解説します。

カナダでお金の管理方法に悩んだら、キャッシュパスポートはオススメです。本記事では、キャッシュパスポートをカナダで使ったときのメリットや実際に受け取れる金額などについて紹介します。

DCC決済とは、どんなサービスなのか、他の決済方法となにが異なるのか気になる方に向け、この記事ではDCC決済を利用するときのメリット・デメリット、仕組みなどについて解説します。

ヨーロッパで使うのにおすすめのクレジットカードは?ヨーロッパのクレジットカードのブランド普及率から気になる海外手数料まで徹底解説。Wiseデビットカードとクレカを併用して、特に海外旅行を楽しみましょう!

海外キャッシングがお得かは、返済のタイミングによって変わります。本記事では海外キャッシングとは、両替との違いやデメリット、繰り上げ返済のやり方、レートなどについて解説します。

シンガポール旅行や移住で使える海外決済カード。Wiseなら実際の為替レートで両替、透明な手数料でATM利用も可能。他社サービスとの違いや、シンガポールでお得に使う方法を解説。