Come aprire un conto HSBC in Italia

Scopri come aprire un conto hsbc in Italia. Requisiti, costi e caratteristiche e anche una soluzione per aprire un conto gratis dall'Italia con IBAN inglese

La liquidità in eccesso sul tuo conto corrente non produce interessi. Una scelta saggia è depositare parte di quei risparmi su un conto deposito, per ottenere una remunerazione senza grossi rischi. Ma qual è il conto deposito migliore? Tra poco ti illustreremo cos’è e come funziona un conto deposito, come scegliere un’opzione realmente remunerativa, e infine come risparmiare sulle operazioni in valuta estera con Wise.

| In questa guida vedremo: |

|---|

Un conto deposito è uno strumento di investimento a basso rischio. Si tratta di un “salvadanaio” dove puoi accantonare una parte dei tuoi risparmi ottenendo un rendimento nel tempo.

Numerosi istituti di credito (anche se non tutti) offrono un conto deposito. Ecco alcuni esempi:

Il primo fattore a cui si guarda di solito è il rendimento.

Tuttavia, il conto deposito migliore non è necessariamente quello che offre il tasso di interesse più elevato. Occorre valutare anche altri aspetti, come costi, sicurezza ed eventuali vincoli.

In definitiva non c’è una scelta migliore in assoluto. Molto dipende dalle proprie esigenze.

Un conto deposito ha normalmente un’operatività ridotta rispetto a un conto corrente. Non consente operazioni come pagamenti, domiciliazione delle bollette o accredito dello stipendio. In compenso, ha uno o più conti di appoggio per fare versamenti e prelievi. Un’altra operazione di solito possibile per un conto deposito è il vincolo di somme per un periodo determinato.

Un conto deposito libero ti permette di prelevare i tuoi soldi quando vuoi. Il rovescio della medaglia è che ottieni un tasso di interesse solitamente più basso. Inoltre, sei esposto al rischio che la banca cambi il tasso di interesse con cui remunera le giacenze.

Viceversa un conto deposito vincolato ti costringe a tenere fermi i soldi per un certo periodo di tempo. In compenso ti offre tassi di interesse tendenzialmente più elevati. E vincola la banca al tasso offerto in fase di sottoscrizione, che rimane fisso per tutto il periodo di vincolo.

Solo con alcuni conti deposito vincolati puoi riavere indietro i tuoi soldi anticipatamente in caso di necessità; con altri dovrai attendere il termine del vincolo. Oppure, potrai prelevare in anticipo i soldi depositati sul conto vincolato con la riduzione o la perdita degli interessi maturati.

La scelta ideale è aderire alle opzioni di vincolo solo quando sei certo di non avere bisogno del capitale investito fino alla scadenza. In questo modo, non rischierai di perdere gli interessi maturati. Ma non è un obiettivo facile. Per offrire più flessibilità alcune banche ti consentono di attivare più vincoli con durate diverse e una remunerazione commisurata ai diversi periodi di giacenza stabiliti.

Per la scelta tra più conti deposito occorre calcolare il rendimento effettivo garantito da ciascun conto, considerando tre fattori:

Per semplificare il calcolo, alcune banche ti indicano direttamente qual è il tasso di interesse effettivo concesso.

Tuttavia, se la banca non quantifica il tasso di interesse effettivo dovrai calcolarlo da solo, tenendo presenti:

Puoi aprire un conto deposito online e/o in filiale, a seconda della tua banca. Comunque ormai quasi tutte le banche consentono l’apertura del conto deposito online.

Ecco i passaggi normalmente applicabili per aprire un conto deposito:

Le verifiche che la banca dovrà effettuare sono minime, poiché l’apertura di un conto deposito richiede l’esistenza di un conto di appoggio — ed è tramite quest’ultimo che si effettuano le disposizioni di pagamento. In linea di massima ti basterà fornire alla banca:

Oltre alla ritenuta fiscale del 26% sugli interessi maturati, dovrai versare l’imposta di bollo applicabile ai conti deposito, pari allo 0,20% delle giacenze. Per alcuni conti deposito è la banca a farsi carico dell’imposta, ma ciò avviene in rari casi.

Il conto di deposito è una forma di investimento sicura. Infatti le banche italiane hanno l’obbligo di aderire al Fondo Interbancario di Tutela dei Depositi (FITD), che garantisce una copertura fino a 100.000 € per ciascun depositante nel caso di fallimento della banca e impossibilità di restituire le somme depositate e gli interessi maturati. Il rimborso deve essere effettuato entro 20 giorni lavorativi.

Il rischio sussiste solo se la somma investita è superiore alla garanzia. Puoi però diversificare gli investimenti su più banche, non depositando più di 100.000 € su ciascuna (o 200.000 € se il conto deposito è cointestato).

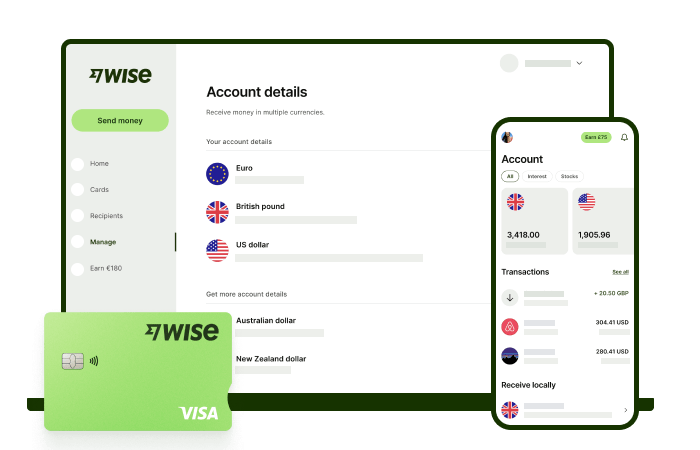

Il conto multivaluta Wise è ideale per accantonare risparmi in più valute. Converte il denaro al tasso di cambio migliore e applica tariffe competitive alle transazioni internazionali.

Ecco i principali vantaggi di Wise:

Indipendentemente dalla soluzione che sceglierai per gestire i tuoi risparmi, sfrutta i vantaggi di Wise. Con Wise puoi ottenere il tasso di cambio migliore e le tariffe più convenienti per i bonifici internazionali. Inoltre sei libero di viaggiare anche all’estero con una carta multivaluta accettata ovunque. Non perdere l’opportunità di risparmiare: registrati ora su Wise.

*Consulta le nostre Condizioni d'uso e la disponibilità del prodotto nella tua regione, oppure visita la nostra pagina delle Tariffe e commissioni Wise per le informazioni più aggiornate su prezzi e commissioni.

Questa pubblicazione è fornita a scopo di informazione generale e non costituisce una consulenza legale, fiscale o di altro tipo da parte di Wise Payments Limited o delle sue controllate e affiliate, e non è intesa come un sostituto per ottenere consulenza da un consulente finanziario o da qualsiasi altro professionista.

Non rilasciamo alcuna dichiarazione o garanzia, espressa o implicita, che il contenuto della pubblicazione sia accurato, completo o aggiornato.

Scopri come aprire un conto hsbc in Italia. Requisiti, costi e caratteristiche e anche una soluzione per aprire un conto gratis dall'Italia con IBAN inglese

Monzo vs Revolut, qual è il migliore? Il confronto dei piani, costi e caratteristiche. Scopri anche Wise che può farti risparmiare all'estero in oltre 40 valute

Un'analisi delle recensioni dei clienti del conto Illimity Bank. Come funziona il conto Illimity? ci sono alternative migliori? scoprilo qui

Il confronto dei piani e costi tra Revolut vs Monese. Scopri quale operatore si addice alle tue esigenze e quale ti può far risparmiare di più all’estero.

Il confronto dei conto Buddybank vs Hype. Scegli qual è l'opzione migliore per le tue esigenze e scopri come risparmiare se hai rapporti con l'estero.

Qui trovi la procedura passo a passo per chiudere il tuo conto Revolut e tutte le informazioni da tenere a mente prima della chiusura.