Zajt kelt a mézpiacon a Wise Business

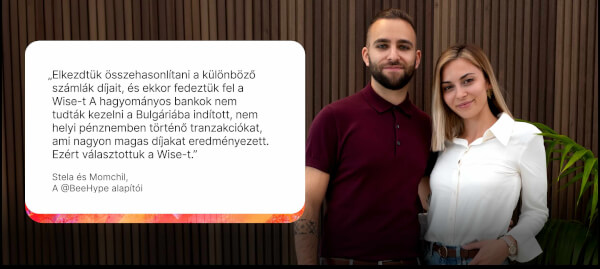

A tömeggyártott mézzel teli világban a BeeHype, a Stela és Momchil által alapított brit mézüzlet küldetése, hogy újraértelmezze az édes aranyszínű nektárról...

Külföldi alvállalkozóid vagy beszállítóid vannak, netán a Facebookon vagy a Google-on hirdetsz? Akkor olvass tovább, és tudd meg, mire kell odafigyelned a külföldi számla befogadása kapcsán. Milyen teendők merülhetnek fel az EU-n belülről és a harmadik országból kapott számlák esetén, és mikor kell áfát fizetned?

| Emellett bemutatjuk még a Wise Business-számlát, amivel helyi számlaadatod lehet 9 pénznemben, többek között HUF, EUR, USD és GBP. Így nemzetközi utalásokat indíthatsz és fogadhatsz pénzváltás nélkül. Mindez egy helyen. Havidíj nélkül. |

|---|

Ha EU-s beszállítód vagy alvállalkozódállít ki neked számlát, akkor a legfontosabb, hogy:

A számlán megadott számlaszámra kell elutalnod az összeget. Jó eséllyel a partnered az IBAN számát fogja feltüntetni. Ez egy nemzetközileg egységes felépítésű számlaszám formátum. Ezen az IBAN szám kalkulátoron keresztül a sajátodat is ellenőrizheted.

Ezután már csak be kell fizetned a számlát, és továbbítani azt a könyvelőd felé. A kifizetés Európán belül legtöbbször SEPA utalással történik.

Ha pedig te állítasz ki külföldre számlát, akkor győződj meg róla, hogy az megfelel az online számlázás és a külföldi számlázás szabályainak.

| A Wise Business-számlával helyi számlaadatod lehet 9 pénznemben, többek között HUF, EUR, USD és GBP. Így nemzetközi utalásokat indíthatsz és fogadhatsz pénzváltás nélkül. Mindez egy helyen. Havidíj nélkül. |

|---|

EU-n kívüli partnerednek nem kell megadnod a közösségi adószámodat. Helyette elegendő elküldened a vállalkozói adószámodat vagy a cégjegyzékszámodat.

A fizetéshez jellemzően szintén IBAN számot fog megadni a partnered. Bár néhány ország, például az USA nem ezt használja.

Míg Európában a SEPA átutalás a leggyakoribb, addig Európán kívülre valószínűleg SWIFT utalást fogsz indítani. Ehhez szükséged lesz a számlát kiállító fél SWIFT kódjára, ami a bankjának azonosítására szolgál.

Előfordulhat, hogy a külföldi számla kapcsán bevallandó és fizetendő adód keletkezik, erről mindenképp konzultálj a könyvelőddel.

| Kösd össze Wise Business-számládat a Billingo vagy Számlázz.hu online számlázóplatformokkal. Így a platformokon keresztül fogadott számlák összegét közvetlenül Wise Business-számládra fogadhatod, vagy éppen számlákat tudsz fizetni közvetlenül a Wise-egyenlegeidről, mindezt több pénznemben. |

|---|

Az áfa fizetés és bevallás módja eltérő lehet attól függően, hogy:

Az Európai Unión belül a fordított adózás szerint kell fizetni az általános forgalmi adót. Ez azt jelenti, hogy a szállítód nem tesz rá a díjra semmilyen ÁFÁ-t, hanem a nettó összegről állítja ki neked a számláját.

Onnan tudhatod, hogy fordított ÁFÁ-ról van szó, hogy az alábbi felirat szerepel a számlán: "Az Áfa területi hatályán kívüli szolgáltatásnyújtás, az áfát a megrendelő adóalany a saját országában köteles rendezni."

A Magyarországon érvényes ÁFÁ-t neked kell bevallani és fizetni. Ez a cikk írásakor 27%. Ha alanyi adómentes vagy, akkor ezt nem igényelheted vissza, míg áfakörösként bizonyos feltételek teljesülése esetén visszaigényelheted.⁴

Alanyi adómentesként minden hónapban ki kell töltened az A60-as összesítő nyilatkozatot és a '65 kódú ÁFA bevallást a NAV-nak, és megfizetned a 27% ÁFÁ-t. Ennek a határideje a tárgyhót követő hónap 20-a. Ha márciusban érkezik külföldi számlád, akkor a számla összegét április 20-ig kell bevallani és utána az ÁFÁ-t megfizetni.

Áfakörösként a szokásos, időszakonkénti ÁFA bevallásodhoz kell csatolnod a számlát.

| 💡 Információ |

|---|

| Áfakörösként az áfát be kell fizetned az adóhatóságnak, de neked is fel kell számolnod azt a vásárlóidnak a termékeid vagy szolgáltatásaid értékesítésekor. Ha több áfát fizettél be a NAV-nak, mint amennyit neked fizettek a vevők, akkor ezt a különbözetet visszaigényelheted. |

A külföldi bejövő számla könyveléséhez és az ÁFA visszaigényléséhez ajánlott egy nemzetközi adózásban jártas könyvelő segítségét kérned.

Az EU-s termékbeszerzés ÁFÁ-ra vonatkozó szabályai eltérnek a szolgáltatásokra vonatkozó ÁFA szabályoktól. Az importált termékeid után ugyanis a beszállítód országának ÁFÁ-ját kell megfizetned. Ennek mértéke EU-tagországonként eltér, de legalább 15%.

Érdemes tudnod, hogy bizonyos termékekre egyedi áfakulcsot alkalmaznak. A vevődnek fel kell tüntetnie a számlán az áfakulcsot. Alanyi adómentesként és áfakörösként is be kell fizetned a külföldi ÁFÁ-t, ám csak áfakörösként tudod visszaigényelni azt.

Ha EU-n kívülről veszel igénybe szolgáltatást, szintén a fordított adózás lesz rád érvényes, mint az EU-n belül. Azaz a 27% ÁFÁ-t nem az eladó, hanem te fizeted meg a magyar állam felé.⁴

Ha harmadik országbeli cégtől szeretnél terméket importálni, például az USA-ból vagy Kínából, akkor neked abban az országban kell megfizetned az ÁFÁ-t, ahol az általad rendelt termék először bekerül az EU területére.

Ha például Marokkóból vásárolsz, és a beszállítód hajója Portugáliában száll partra, akkor az ÁFÁ-t is Portugáliában kell fizetned. Ez csak akkor érvényes, ha az általad beszerzett termékek összege meghaladja a 150 eurót.

Ha a vásárlásod összege nem éri el ezt a határt, akkor a rendelt termékek áfamentesen kerülnek be az EU területére, és neked Magyarországon kell megfizetned utánuk az itteni 27%-os ÁFÁ-t.

Az import ÁFA mértékének és összegének megállapítása termékimport esetén jellemzően kivetéses módszerrel működik. A vámhatóság megállapítja az import áfaalapját, annak mértékét és összegét, majd vámhatározatban kiveti az adót. Tudj meg többet az import ÁFA kapcsán.

Áfakörösként ezt az összeget az ÁFA bevalláskor levonhatod az adóköteles értékesítéseid után fizetendő áfa végösszegéből.

| Könnyítsd meg mindennapi munkafolyamatod a Wise csoportos utalás funkciójával. Indíts akár 1000 utalást egyszerre ügyfeleidnek, alvállalkozóidnak, alkalmazottaidnak, befektetőidnek vagy beszállítóidnak. Belföldre és külföldre egyaránt. |

|---|

Már szinte elkerülhetetlen, hogy a vállalkozásodnak legyen legalább egy külföldi partnere, akár online marketing platformot veszel igénybe, akár külföldi termékeket importálsz.

A legismertebb online marketing szolgáltatók, például a Facebook vagy a Google Ads egyaránt írországi szolgáltatás igénybevételnek minősül.⁵ A Facebook és a Google is írországi számlát állít ki EU-n belüli ügyfeleinek.⁶ Így az innen kapott számlákra a fordított adózás vonatkozik. Azaz, ha vállalkozóként vagy cégként hirdetést indítasz, akkor a Google vagy a Facebook nem tesz rá a hirdetési díjra ÁFÁ-t, hanem minden hó végén egy áfamentes számlát állít ki.

| ⚠️ Fontos |

|---|

| A Google, Facebook, Etsy és hasonló szolgáltatóktól kapott számlák után ÁFÁ-t kell fizetned a NAV felé. Érdemes konzultálni egy nemzetközi adózásban jártas könyvelővel, hogy alanyi adómentesként vagy áfakörösként éri meg működnöd. |

Amennyiben új beszállítótól rendelnél online, akkor érdemes kipróbálnod a digitális kártyákat. Ezekhez eltérő kártyaadatok tartoznak és csak online léteznek. Ha úgy döntesz, bármikor törölheted a régi kártyaadatokat és újat igényelhetsz.

Akár a saját pénznemedben, akár valamilyen külföldi devizában szeretnéd kifizetni nemzetközi beszállítóidat, jó választás lehet a Wise.

Wise nem bank, hanem egy pénzforgalmi intézmény, de bizonyos szolgáltatásai hasonlóak a hagyományos bankok által nyújtottakkal.

Egyszerű számlanyitás

Wise Business-számlát nyithatsz egy gyors és egyszerű online regisztrációval. Nincs többé bankba járás, kezeld vállalati pénzügyedet a felhasználóbarát weboldal vagy mobil app segítségével.

Valós árfolyam pénzváltáskor

A Wise-zal, piaci középárfolyamon válthatod át a pénzed előre kiszámolható átváltási díjakkal a tetszőleges devizában. Fizesd ki külföldi személyzetedet vagy beszállítóidat rejtett díjak és az árfolyamba rejtett felárak nélkül.

Helyi számlaadat 9 pénznemben

Helyi számlaadatod lehet többek között forintban, euróban, amerikai dollárban és angol fontban, egy helyen, amivel nemzetközi utalásokat fogadhatsz átváltás nélkül.

Billingo és Számlázz.hu integráció

Wise Business-számládat ingyenesen összekapcsolhatod a Billingo vagy Számlázz.hu online számlázóplatformokkal. Így a platformokon keresztül fogadott számlák összegét közvetlenül Wise Business-számládra fogadhatod, vagy éppen számlákat tudsz fizetni közvetlenül a Wise egyenlegeidről, mindezt több pénznemben.

Többfelhasználós hozzáférés

Megkönnyítheted a csapatod és könyvelőid dolgát a Wise Business-számla többfelhasználós hozzáférés funkciójával. Segítségével csapatod tagjait különböző szerepkörökkel adhatod a Wise Business-fiókodhoz.

Csoportos utalások

Akár 1000 csoportos kifizetést is indíthatsz egyszerre ügyfeleidnek, alvállalkozóidnak, alkalmazottaidnak, befektetőidnek vagy beszállítóidnak. Belföldre és külföldre egyaránt.

Wise-kártyák csapatodnak

Igényelhetsz okos-pénzváltó technológiával rendelkező Wise betéti kártyákat csapatodnak.

Nincsenek havidíjak

A Wise-nál egy egyszeri 18 910 forint számlanyitási díjat kell fizetned, illetve kártyaként egyszeri 1400 forintért igényelhetsz akár 50 betéti kártyát az alkalmazottjaidnak.

Időzített utalások

Beidőzithetsz utalásokat, hogy ne feledkezz meg az ismétlődő utalásaidról.

Közvetlen beszedések

Zökkenőmentessé teheted az előfizetéseid kifizetését közvetlen beszedési megbízásokkal.

Fizetési kérelmek

Könnyedén létrehozhatsz fizetési kérelmeket közvetlenül a Wise-számládról és elküldheted ügyfeleidnek.

Perselyek

El tudsz különíteni pénzt a mindennapi egyenlegedtől különböző projektekre. Így véletlenül sem költhetsz belőle bankkártyával, nem tudsz belőle utalalni vagy csoportos kifizetéseket indítani.

Hozd létre Wise Business-fiókod

| 📑 Kapcsolódó cikkek |

|---|

A külföldi számlák befogadása során fontos figyelembe venni az adózási szabályokat és az ÁFA fizetési kötelezettséget, amelyek az EU-n belül és harmadik országok esetén eltérnek. A Wise Business segítségével hatékonyan kezelheted nemzetközi pénzügyeidet és biztonságosan fizethetsz online külföldi partnereidnek.

Források:

NAV weboldala – Információs füzetek 2024 – 18 A számla, nyugta kibocsátásának alapvető szabályai 2024 pdf 13-15. oldal

Net Jogtár weboldala – 2007. évi CXXVII. törvény az általános forgalmi adóról, 80.§

Net Jogtár weboldala – 2007. évi CXXVII. törvény az általános forgalmi adóról, 142.§

Facebook - Meta Üzleti súgóközpont - A Meta-hirdetések elhelyezését érintő adók

Google Ads Súgó - Számlázás - Az Ön országában fizetendő adók

Források ellenőrzésének ideje: 2024.02.08.

*A legfrissebb ár- és díjszabási információkért tekintsd meg a felhasználási feltételeket és a régióra vonatkozó információkat, vagy látogass el a Wise díjszabása oldalra.

Ez a kiadvány általános tájékoztatás céljából készült, és nem minősül a Wise Payments Limited vagy leányvállalatai és kapcsolt vállalkozásai által nyújtott jogi, adóügyi vagy egyéb szakmai tanácsadásnak, és nem helyettesíti a pénzügyi tanácsadótól vagy más szakembertől való tanácsadást.

Nem vállalunk sem kifejezett, sem hallgatólagos kijelentést, szavatosságot vagy garanciát arra vonatkozóan, hogy a kiadvány tartalma pontos, teljes vagy naprakész.

A tömeggyártott mézzel teli világban a BeeHype, a Stela és Momchil által alapított brit mézüzlet küldetése, hogy újraértelmezze az édes aranyszínű nektárról...

Mi az a román közösségi adószám, és mikor van rá szükséged? Hogyan tudod ellenőrizni egy román közösségi adószám helyességét, és hogyan zajlik az igénylés?

Mi az a közösségi adószám? Miben különbözik a hagyományos adószámtól? Hogyan lehet közösségi adószámot igényelni? Hogyan tudod ellenőrizni az érvényességét?

Mi az a spanyol közösségi adószám, és kinek van rá szüksége? Hogyan lehet ellenőrizni a spanyol közösségi adószámot, és hogyan zajlik az igénylési folyamat?

Mi az a lengyel közösségi adószám, és mikor van rá szükség? Hogyan tudod ellenőrizni a lengyel közösségi adószám érvényességét, és hogyan zajlik az igénylés?

Létezik svájci közösségi adószám? Hogyan tudod ellenőrizni a svájci adószám érvényességét? Milyen szabályokat kell betartani, ha svájci vevőnek számlázol?