Ecopayz come funziona: costi, caratteristiche e recensioni

Una guida sui costi, caratteristiche e su come funziona EcoPayz. Scopri anche l’alternativa più semplice e trasparente: Wise.

Un bonifico estero è il trasferimento di denaro su un conto corrente straniero. Ma occorre fare una distinzione: mentre il bonifico estero SEPA — cioè effettuato all’interno dell’Eurozona — ha standard uniformi a quelli dei bonifici domestici, invece il bonifico internazionale o extra SEPA può richiedere costi e tempi di accredito elevati. Fortunatamente, oggi è possibile fare e ricevere bonifici internazionali rapidi ed economici con Wise.

| Operatore | Commissione | Tasso di cambio | Costo totale |

|---|---|---|---|

| 20-50 € | Tasso di cambio con uno spread | 20-50 € + Tasso di cambio della propria banca + possibile commissione di banche intermediarie |

| | 0,51% | Tasso medio di mercato (quello che si trova su Google) | 5,14 € |

Inizia a risparmiare con Wise! 💰

| In questa guida vedremo: |

|---|

Esistono due metodi per effettuare trasferimenti di denaro all’estero: il bonifico SEPA e il bonifico extra SEPA o “SWIFT”.

Vediamo prima di tutto cos’è un bonifico SEPA.

Un bonifico estero SEPA è il trasferimento di denaro in euro verso un conto bancario nell’area SEPA.

L’area SEPA (“Single Euro Payment Area”) rappresenta un mercato unico e più concorrenziale per i servizi di pagamento. Attualmente include 36 paesi:

L’introduzione dei bonifici SEPA ha notevolmente semplificato i trasferimenti di denaro in euro all’interno dell’Eurozona.

Infatti, i bonifici esteri verso i paesi SEPA sono equiparati per tempi, costi e procedure a quelli eseguiti in Italia.

Vediamo invece cos'è un bonifico extra SEPA o SWIFT.

Un bonifico extra SEPA è un bonifico internazionale, definito anche “bonifico SWIFT”.

SWIFT è l’acronimo di “Society for Worldwide Interbank Financial Telecommunication” — un sistema di telecomunicazioni tra banche che permette di effettuare bonifici internazionali in modo sicuro.

Il codice SWIFT è il codice di sicurezza che identifica la banca del beneficiario, da fornire alla propria banca insieme al numero di conto del destinatario quando si dispone un bonifico.

In definitiva mentre i bonifici SEPA sono ormai molto semplici da effettuare, i trasferimenti non SEPA richiedono tempistiche e costi più elevati. Ne parleremo in dettaglio più avanti.

Nel caso dei trasferimenti internazionali, il passaggio di denaro non avviene fisicamente, ma attraverso un sistema di telecomunicazioni. La banca del beneficiario del bonifico entra in possesso dell’importo sulla base di una comunicazione via SWIFT inviata dalla banca del pagatore (se necessario, attraverso delle banche intermediarie).

Un bonifico estero si può effettuare in filiale, online o semplicemente utilizzando l’app della propria banca.

Per eseguire l’operazione allo sportello è necessario avere con sé un documento di identità. Comunque ormai la maggior parte degli utenti preferisce effettuare i bonifici online o tramite app — anche perché questa opzione è generalmente più economica.

Per procedere online occorre essere registrati all’home banking, e per disporre un bonifico via app è necessario aver provveduto a installare l’app sul proprio smartphone.

Servono i dati del beneficiario:

Per ricevere un bonifico dall’estero occorre fornire al mittente i propri dati:

Le commissioni di trasferimento previste per un bonifico estero sono più elevate rispetto a quelle di un bonifico ordinario. A seconda della banca oscillano tra i 20 e i 50 € circa.

Oltre a una commissione fissa di circa 10-20 € spesso si applica anche una commissione su base percentuale, calcolata sull’importo trasferito.

In più, occorre tenere conto di:

Vediamo a quanto ammontano questi costi extra.

I bonifici in valuta estera possono essere soggetti a una tariffa per il cambio valuta, che si aggiunge alle commissioni di trasferimento.

Di rado la conversione avviene al tasso medio di mercato.

Più spesso il tasso di cambio applicato è sfavorevole rispetto a quello “reale”. Contiene delle maggiorazioni, che poi costituiscono un guadagno extra per le banche. Questo non sempre è dichiarato chiaramente.

Talvolta vengono pubblicizzati “trasferimenti gratuiti” o commissioni minime ma i tassi di cambio applicati sono penalizzanti per i clienti. Di fatto, anche se le commissioni di trasferimento sono basse o pari a zero, la spesa sarà molto elevata a causa di un tasso di cambio gonfiato.

Occorre visitare il sito web della banca, andare alla sezione “Trasparenza” e consultare il foglio informativo applicabile al proprio conto corrente.

In passato abbiamo analizzato i costi di un bonifico estero con diverse banche:

Ma non è tutto. A questi costi possono aggiungersi anche le commissioni delle banche intermediarie.

Vediamo il perché.

In un bonifico tramite il canale SWIFT c’è uno spostamento di denaro sulla base di comunicazioni tra banche. Questo richiede la presenza di accordi diretti tra le banche italiane e le banche estere coinvolte — o in difetto, l’intermediazione di una banca che abbia accordi diretti sia con la banca del mittente che con quella del destinatario.

In alcuni casi deve intervenire addirittura più di una banca intermediaria. E naturalmente ogni istituto coinvolto può richiedere le proprie commissioni.

Tra commissioni di trasferimento, tariffe di cambio valuta e possibili commissioni delle banche intermediarie, i costi per effettuare un bonifico internazionale sono inevitabilmente elevati.

Come abbiamo detto, si aggirano di solito tra i 20 e i 50 € ma possono tranquillamente essere superiori.

Alla commissione fissa di trasferimento si sommano:

L’ammontare esatto delle spese per un bonifico estero è influenzato anche dall’opzione di trasferimento prescelta (o imposta):

Per i bonifici SEPA è obbligatoria l’opzione SHA. Viceversa per i bonifici non SEPA l’ordinante può scegliere tra le tre opzioni.

Quando il paese di destinazione di un bonifico è fuori dall’Eurozona, possono esserci dei costi a carico del beneficiario.

Perché? Innanzitutto questo può dipendere dall’opzione di invio prescelta (l’opzione BEN comporta che la totalità delle spese sia carico del destinatario). Inoltre, se l’importo dovuto è pattuito in una valuta estera e il beneficiario non ha un conto corrente denominato in quella valuta, egli dovrà sostenere i costi di conversione applicati dalla sua banca.

Il tempo massimo di esecuzione prefissato per i bonifici SEPA è di 1 giorno lavorativo.

Le cose stanno diversamente per i bonifici internazionali o extra SEPA. In questo caso può essere necessario attendere 3-5 giorni lavorativi e le tempistiche di accredito sono influenzate da vari fattori: importo inviato, rotta valutaria e metodo di pagamento.

Naturalmente va sempre tenuto conto degli orari di cut-off delle banche. Gli ordini ricevuti dopo l’orario previsto per la contabilizzazione vengono eseguiti il giorno lavorativo successivo.

Solo alcune banche prevedono la possibilità di disporre un bonifico estero urgente con il pagamento di una commissione extra. Quando ciò non è possibile occorre attendere i tempi standard dei bonifici extra SEPA.

Nel frattempo per dimostrare l’avvenuto pagamento si può inviare al beneficiario la contabile del bonifico, che contiene il TRN o il CRO, per verificare che l’operazione sia stata eseguita.

Comunque, volendo ridurre drasticamente i tempi di attesa è possibile utilizzare Wise per trasferire denaro all’estero. Di solito l’accredito avviene entro le 24 ore per le rotte principali dal Regno Unito e dall'Europa. Per visualizzare il tempo stimato, basta inserire importo e valuta nel calcolatore online. È disponibile anche l’opzione “trasferimento rapido” per la massima velocità di accredito.

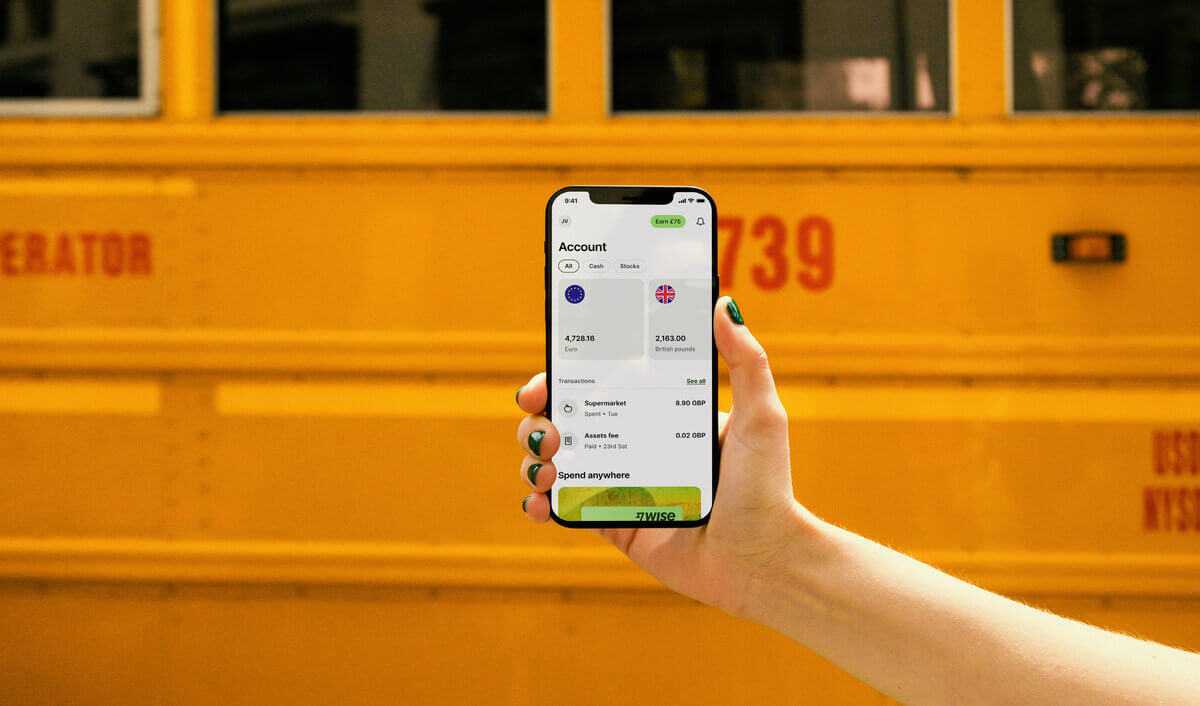

Utilizzare Wise per i trasferimenti extra SEPA conviene per le tempistiche, ma anche sotto il profilo del risparmio. Wise è un servizio innovativo per i trasferimenti di denaro in grado di azzerare le salate commissioni bancarie usualmente applicate ai trasferimenti internazionali.

La conversione del denaro avviene sempre al tasso di cambio reale. Questo non è altro che il tasso medio di mercato indicato su fonti indipendenti come Google e Xe.com, e utilizzato dalle banche per scambiare grandi quantità di valuta tra loro.

Aprendo gratuitamente un conto multivaluta Wise potrai:

Per i bonifici extra SEPA molte banche prevedono elevate commissioni e soprattutto un tasso di cambio svantaggioso. Un tempo questi erano “inconvenienti inevitabili” legati ai trasferimenti internazionali di denaro. Ma oggi le cose sono cambiate. Potrai risparmiare molti soldi dedicando solo pochi minuti ad aprire un conto Wise.

*Consulta le nostre Condizioni d'uso e la disponibilità del prodotto nella tua regione, oppure visita la nostra pagina delle Tariffe e commissioni Wise per le informazioni più aggiornate su prezzi e commissioni.

Questa pubblicazione è fornita a scopo di informazione generale e non costituisce una consulenza legale, fiscale o di altro tipo da parte di Wise Payments Limited o delle sue controllate e affiliate, e non è intesa come un sostituto per ottenere consulenza da un consulente finanziario o da qualsiasi altro professionista.

Non rilasciamo alcuna dichiarazione o garanzia, espressa o implicita, che il contenuto della pubblicazione sia accurato, completo o aggiornato.

Una guida sui costi, caratteristiche e su come funziona EcoPayz. Scopri anche l’alternativa più semplice e trasparente: Wise.

Tutto quello che devi sapere su Tatap send: costi, come funziona, limiti e alternative. Scopri come inviare denaro all'estero risparmiando!

Sendwave è un servizio per inviare e ricevere denaro, leggi come funziona e i suoi costi. Scopri anche un'altra alternativa per i trasferimenti internazionali

Zelle è un'app molto usata negli Stati Uniti, ma è disponibile anche in Italia? Scopri come funziona, i costi e le alternative offerte in Italia

Venmo è una piattaforma utile per trasferire denaro negli Stati Uniti. Ma è disponibile anche in Italia? Quali altre alternative ci sono per trasferire denaro?

Una guida completa sul bonifico istantaneo con Banca BCC: costo, come effettuarlo e consigli utili per risparmiare.