Finanțare Startup sau SRL nou în România: De unde începi

Dacă vrei să începi o afacere în România și nu știi exact care sunt pașii pe care trebuie să îi parcugi, citește acest ghid complet despre procesul finanțării

Șapte din zece companii mici și mijlocii din România nu își recuperează sumele aferente TVA cheltuite în străinătate, iar la nivel european 5 miliarde de euro rămân nerevendicate în fiecare an, potrivit statisticilor. Procesul nu este deloc complicat, dar trebuie să fii foarte atent la detalii și să cunoști toate etapele.

Dacă ai decis să faci demersurile necesare pentru a recupera TVA-ul extern, ai în continuare toate informațiile, de la criteriile de eligibilitate până la pașii pe care trebuie să-i urmezi pentru depunerea documentelor și variantele pe care le ai la dispoziție dacă nu vrei sau nu ai timp să faci demersul pe cont propriu.

Dar înainte de asta, un pont care să te ajute să economisești atunci când cheltui bani în străinătate pentru desfășurarea activității companiei tale: analizează contul multivalutar pentru afaceri Wise și cardul de debit atașat.

Dacă în cursul anului trecut, compania ta a cumpărat bunuri și servicii sau a efectuat importuri din alte țări membre UE, ceea ce înseamnă că a plătit TVA în statele respective, îți poți recupera taxa în anumite condiții.¹

Legislația din România prevede ca firmele a căror cifră de afaceri anuală depășește 300.000 de lei să se înregistreze în mod obligatoriu ca plătitoare de TVA, dar poți face acest lucru dacă este în interesul business-ului tău și sub acest prag.²

Cele mai frecvente tipuri de cheltuieli eligibile sunt serviciile de cazare și restaurant, combustibil și transport, accesul la târguri și evenimente internaționale, sesiuni de training, telecomunicații, publicitate, protocol.

Însă nu toate țările permit rambursarea TVA-ului pentru toate categoriile. Poți verifica aici.

Dacă cererea de rambursare vizează o perioadă mai mica de un an, dar mai mare de 3 luni, cuantumul TVA pentru care se solicită rambursare trebuie să fie de peste 400 de euro. Pentru perioadele de rambursare de un an calendaristic sau perioada rămasă dintr-un an calendaristic, cuantumul TVA nu poate fi mai mic de 50 de euro.

Solicitarea pentru a obține rambursarea TVA se face prin completarea formularului 318.

Ca să poți depune electronic acest formular, e necesar să fii înregistrat în Spațiul Privat Virtual și să ai semnătură electronică.

Atunci când faci o astfel de solicitare, e necesar să introduci anumite coduri standard pentru a descrie tipul de bunuri sau servicii plătite, pe care le găsești aici.

| Cererea de rambursare trebuie depusă până pe 30 septembrie a anului calendaristic care urmează perioadei de rambursare. Concret, pentru rambursarea TVA plătită în 2020, termenul de depunere a cererii este 30 septembrie 2021. |

|---|

Intră pe portalul ANAF, la modulul Declarații electronice

Alege din meniul din stânga Persoane juridice, apoi Rambursare TVA din UE

Dă click pe Lista formularelor în panoul din dreapta

Descarcă formularul D318

Completează-l folosind programul Adobe V.8. Ai aici instrucțiunile

Apasă butonul VALIDARE pentru a ți se semnala eventualele erori

Semnează electronic, salvează și apasă butonul Trimite. Trebuie să primești confirmare de primire.

Poți verifica statusul solicitării tale logându-te în contul tău pe site-ul ANAF, la secțiunea Declarații depuse, apoi Rambursare TVA. În secțiunea Istoric declarații găsești toate mesajele de validare, inclusiv cele din străinătate. Decizia de rambursare o vei primi prin poștă.

Experții în fiscalitate recomandă ca împreună cu formularul 318 să trimiți și documentele și/sau facturile care să ateste cheltuielile, pentru a nu pierde timpul ulterior dacă îți vor fi solicitate.⁴

Dacă vrei să înțelegi mai bine cum funcționează sistemul de rambursare a TVA pentru cheltuielile făcute în țările UE, poți urma și un curs gratuit, structurat pe module, pus la dispoziție online de Comisia Europeană.

Poți afla toate informațiile necesare și din Ghidul TVA al ANAF.

Alternativ poți apela la bănci care oferă acest serviciu în parteneriat cu companii specializate, cum sunt Banca Transilvania sau Raiffeisen.⁵

Ține cont de faptul că trebuie pe parcursul procesului de recuperare a TVA, eventualele comunicări între tine și reprezentanții autorității fiscale din țara unde ai depus cererea, se face în limba oficială a statului respectiv.

Acesta ar putea fi un argument pentru a apela la serviciile unor companii specializate în recuperarea TVA-ului extern. ⁶

Timpul în care îți vei recupera banii depinde de țara către faci cererea de rambursare. Astfel, vei avea de așteptat cel mult 4 luni de la depunerea solicitării, dar sunt și țări care rambursează TVA în mai puțin de 30 de zile.

În cazul în care o țară întârzie cu rambursarea banilor, poți beneficia de plata unor dobânzi de întârziere.⁷

Activitatea multor firme din România se desfășoară și în afara granițelor.

Dacă acesta este și cazul companiei tale și vrei să economisești reducându-ți pierderile inerente cu schimbul valutar, și să ai un singur cont din care să gestionezi mai multe valute, poți analiza Wise pentru afaceri.

Iată de ce:

Concluzie

| 🤔 Așadar, dacă firma ta a făcut achiziții de bunuri și servicii din țările membre UE îți poți recupera TVA-ul: |

|---|

| Dacă ești plătitor de TVA, cheltuielile făcute au drept de deducere și te încadrezi în pragurile minime de 400, respective 50 de euro |

| Dacă depui solicitare până la 30 septembrie anul în curs pentru anul anterior |

| Pentru depunerea declarației prin intermediul ANAF trebuie să ai Spațiu Privat Virtual și semnătură electronică |

| Poți solicita consultanță la bănci sau firme specializate în rambursare de TVA |

| Termenul de așteptare este în 30 de zile și 4 luni. |

Surse folosite, verificate in august 2021:

*Te rugăm să consulți termenii de utilizare și disponibilitatea produsului pentru regiunea ta sau să vizitezi Taxele și prețurile Wise pentru cele mai recente informații despre prețuri și taxe.

Această publicație este furnizată în scopuri de informare generală și nu constituie consultanță juridică, fiscală sau de altă natură profesională din partea Wise Payments Limited sau a filialelor și afiliaților săi. De asemenea, nu este concepută ca un substitut pentru obținerea de consultanță din partea unui consilier financiar sau a oricărui alt profesionist.

Nu oferim nicio declarație sau garanție, expresă sau implicită, că acest conținut al publicației este corect, complet sau actualizat.

Dacă vrei să începi o afacere în România și nu știi exact care sunt pașii pe care trebuie să îi parcugi, citește acest ghid complet despre procesul finanțării

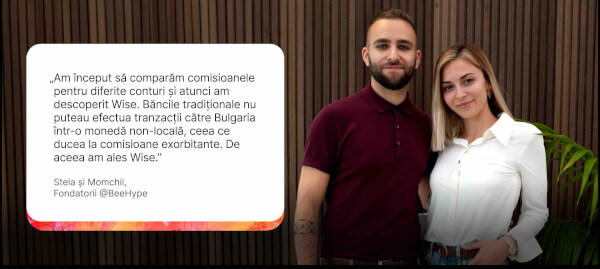

Într-o lume plină de miere produsă în masă, BeeHype, o afacere cu miere din Marea Britanie fondată de partenerii Stela și Momchil, are misiunea de a reinventa...

Detaliem limitele impuse pentru plățile și încasările în numerar pentru persoane juridice în 2024

Revolut sau Wise business? Decide ce optiune ti se potriveste, in functie de operatiunile pe vrei sa le faci. Aceasta comparatie iti va fi de folos.

Detaliem în continuare ce înseamnă acest concept, care sunt condițiile de aplicare, ce cheltuieli pot avea TVA deductibil și cum se poate deduce corect.

Ca să eviți taxele și comisioanele bancare, dar și pierderea de timp inevitabilă atunci când gestionezi bani din mai multe conturi din Shopify – descoperă Wise.