Finanțare Startup sau SRL nou în România: De unde începi

Dacă vrei să începi o afacere în România și nu știi exact care sunt pașii pe care trebuie să îi parcugi, citește acest ghid complet despre procesul finanțării

Indiferent că vrei să îți deschizi un SRL sau ai deja unul, este esențial să cunoști reglementările fiscale și impactul pe care îl au asupra business-ului tău. Iar un capitol foarte important al acestui subiect îl reprezintă cheltuielile deductibile. Pentru că au impact direct asupra taxelor pe profit pe care trebuie să le plătești la stat.

Pe scurt, dacă știi exact ce cheltuieli se pot deduce pe firmă și le declari ca atare, poți optimiza cuantumul taxelor datorate. Și apropo de strategii inteligente de economisire în firmă, analizează contul Business Wise, mai ales dacă încasezi sau faci plăți în mai multe valute: primești gratuit bani în 9+ monede, printre care lei, euro, lire sterline sau dolari americani, iar la achiziții de la diverși furnizori din străinătate beneficiezi de cel mai bun schimb valutar și ocolești taxele și comisioanele bancare.

Ai în continuare toate detaliile legate de cheltuieli deductibile sau, astfel spus, răspunsul la întrebarea Ce cheltuieli pot baga pe firmă?

Cheltuielile deductibile sunt, la modul general, acele costuri asociate desfășurării activității companiei tale. Acestea se pot scădea sau deduce din veniturile unei firme în vederea calculării sumei asupra căreia se aplică impozitul, conform Codului Fiscal.

Practic, cheltuielile deductibile reduc suma impozitului pe profit datorat. Iată câteva dintre cele mai comune cheltuieli deductibile. Ai mai jos mai multe detalii.

Este esențial pentru orice firmă sau SRL să înregistreze și să declare corect cheltuielile deductibilie deoarece:

Prin înregistrarea corectă a tuturor cheltuielilor deductibile, poți reduce baza impozabilă și implicit poți avea de plată un impozit pe profit mai mic;

Înregistrarea eronată a cheltuielilor deductibile poate duce la plata unui impozit pe profit mai mic decât cel corect. Asta poate duce la amenzi sau dobânzi penalizatoare, sau inspecții fiscale[2];

Poți să-ți gestionezi eficient costurile și poți identifica și elimina cu ușurință cheltuielile inutile sau excesive;

Poți folosi impozitul pe profit economisit prin folosirea cheltuielilor deductibile pentru a investi în dezvoltarea afacerii tale;

Decontarea cheltuielilor făcute în scopul desfășurării activității companiei are și o serie de beneficii cum ar fi:

Nu trebuie să suporți din buzunarul personal cheltuielile făcute în interesul firmei;

Utilizarea corectă a cheltuielilor deductibile poate contribui la maximizarea avantajelor fiscale și la reducerea impozitului pe profit datorat;

Poți investi cu ușurință în cercetare și dezvoltare sumele economisite, iar o parte din aceste cheltuieli sunt deductibile. Astfel stimulezi dezvoltarea de noi produse și servicii;

Poți deduce cheltuielile legate de salarii și beneficiile angajaților – lucru ce te poate ajuta în procesul de recrutare și reținere a angajaților.

Conform Codului Fiscal, cheltuielile deductibile sunt acelea efectuate în scopul desfășurării activității economice. Asta înseamnă că trebuie să te raportezi în primul rând la obiectul de activitate al firmei tale. O cheltuială deductibilă pentru tine, poate să fie nedeductibilă pentru o altă firmă[3].

Iată care sunt condițiile pe care trebuie să le îndeplinească o cheltuială pentru a fi considerată deductibilă:

Să aibă la bază documente justificative (facturi, chitanțe);

Să fie aferentă obiectului de activitate al companiei;

Să ducă la obținerea de venituri impozabile;

Să nu depășească limitele admise de lege;

Să respecte normele în vigoare privind cheltuielile deductibile.

Poți cumpăra pe firmă diferite produse sau servicii de care ai nevoie ca SRL-ul tău să își desfășoare activitatea. Ulterior acestea vor trebui înregistrate în contabilitate în baza facturilor fiscale sau a bonurilor.

Atenție însă, nu orice produs sau serviciu poate fi plătit din banii firmei.

În funcție de deductibilitatea lor, cheltuielile se împart în:

Cheltuieli deductibile integral;

Cheltuieli deductibile parțial;

Cheltuieli nedeductibile.

Cheltuieli cu reclamă și publicitate;

Cheltuieli de transport și cazare în țară sau în străinătate efectuate pentru salariați în timpul deplasărilor în interesul firmei;

Cheltuieli pentru marketing;

Cheltuielile de cercetare și de dezvoltare;

Cheltuieli pentru perfecționarea managementului și a sistemelor informatice;

Cheltuieli cu salariile personalului;

Cheltuieli cu materiile prime și materialele consumabile, precum și cu serviciile prestate de terți în scopul desfășurării activității firmei;

Conform Art. 25 din Codul Fiscal sunt deductibile parțial următoarele cheltuieli:

Cheltuieli cu protocolul în limita a 2% din profitul contabil;

Cheltuieli sociale în limita a 5% din cheltuielile cu salariile personalului (ajutoarele de înmormântare, naștere, tichetele cadou);

Cheltuieli cu tichetele de masă și voucherele de vacanță acordate angajaților;

Cheltuieli cu scăzămintele, perisabilitățile, pierderile rezultate din manipulare/depozitare, potrivit legii;

Pierderile tehnologice cuprinse în norma de consum necesară pentru fabricarea unui produs sau prestarea unui serviciu;

Cheltuielile reprezentând cantitățile de energie electrică consumate la nivelul normei proprii de consum tehnologic;

Cheltuieli cu dobânzile și alte costuri echivalente;

Cheltuieli cu amortizarea;

Cheltuielile pentru funcționarea, întreținerea și repararea locuințelor de serviciu;

50% din cheltuielile aferente vehiculelor rutiere motorizate care nu sunt utilizate exclusiv în scopul activității economice, cu o masă totală maximă autorizată care să nu depășească 3.500 kg și care să nu aibă mai mult de 9 scaune de pasageri, incluzând și scaunul șoferului, aflate în proprietatea sau în folosința contribuabilului;

Cheltuielile de funcționare, întreținere și reparații, aferente autoturismelor folosite de persoanele cu funcții de conducere și de administrare ale persoanei juridice;

Cheltuielile cu impozitul pe profit datorat;

Dobânzile/majorările de întârziere, amenzile, confiscările și penalitățile, datorate către autorități;

Cheltuielile privind bunurile de natura stocurilor sau a mijloacelor fixe amortizabile constatate lipsă din gestiune ori degradate, neimputabile, precum și taxa pe valoarea adăugată aferentă;

Cheltuieli corespunzătoare veniturilor neimpozabile;

Pentru a deduce cheltuielile un SRL trebuie să procedeze astfel:

Documentarea corectă a cheltuielilor – este foarte important să ai toate documentele justificative corecte și complete pentru a putea deconta cheltuielile;

Înregistrarea corespunzătoare a cheltuielilor în contabilitate în funcție de natura lor;

Calcularea deductibilității – calculează suma totală a cheltuielilor deductibile conform cu legislația fiscală;

Raportarea corectă – cheltuielile deductibile se raportează în Declarația privind impozitul pe profit D101;

Dacă ai o firmă neplătitoare de TVA și te întrebi care sunt cheltuielile deductibile în această situație, trebuie să știi că sunt aceleași. Așadar, indiferent că firma este sau nu plătitoare de TVA, costurile pe care le implică activitățile companiei tale pot fi deduse, în conformitate cu prevederile Art. 25 din Codul Fiscal.

Un factor important în succesul unei companii este optimizarea costurilor, iar dacă firma ta gestionează mai multe valute, sigur nu vrei să pierzi bani la schimbul valutar.

Așa cum deducerea cheltuielilor te poate ajuta să reduci impozitul pe profit, așa și Wise te poate ajuta să economisești inteligent. Pentru că:

ai costuri mai mici la transferurile internaționale comparativ cu cele ale băncilor;

faci plăți în peste 70 de țări și peste 40 de monede;

încasezi gratuit în 9+ monede (lei, euro, lire sterline, dolari americani) și nu trebuie să ai deschis cont pentru fiecare monedă pe care o gestionezi;

obții cel mai bun curs valutar din momentul tranzacției pentru că Wise folosește rata reală de schimb;

atașezi unul sau mai multe carduri pentru cheltuielile tale și ale angajaților

îți poți automatiza plățile și efectua plăți multiple;

ai transferuri gratuite către alți clienți Wise Business

acces API pentru automatizarea plăților, fluxurilor de lucru și a altor procese de colectare de bani

Aplică acum pentru un cont Wise de afacere

Cheltuielile deductibile reprezintă un aspect esențial în gestionarea fiscală a unei firme. Cunoașterea legislației fiscale relevante și documentarea corectă a cheltuielilor sunt cheia pentru a obține avantaje fiscale și a gestiona eficient costurile. Iar soluții precum Wise pot ajuta firmele să economisească bani și să optimizeze costurile legate de punerea în mișcare a banilor.

Surse verificate in octombrie 2023:

[1] Cod Fiscal (ART. 20 - Deduceri pentru cheltuielile de cercetare-dezvoltare; ART. 25 – Cheltuieli – alineatul 3, litera b – cheltuieli cu personalul)

[2]Cheltuieli deductibile și nedeductibile. Aparaturafiscală.ro

[3] Cheltuieli deductibile și nedeductibile. Smart-accounting.ro

[4] Procedură deducere Cheltuieli ANAF

[5] Procedură declarații fiscale lege5.ro

*Te rugăm să consulți termenii de utilizare și disponibilitatea produsului pentru regiunea ta sau să vizitezi Taxele și prețurile Wise pentru cele mai recente informații despre prețuri și taxe.

Această publicație este furnizată în scopuri de informare generală și nu constituie consultanță juridică, fiscală sau de altă natură profesională din partea Wise Payments Limited sau a filialelor și afiliaților săi. De asemenea, nu este concepută ca un substitut pentru obținerea de consultanță din partea unui consilier financiar sau a oricărui alt profesionist.

Nu oferim nicio declarație sau garanție, expresă sau implicită, că acest conținut al publicației este corect, complet sau actualizat.

Dacă vrei să începi o afacere în România și nu știi exact care sunt pașii pe care trebuie să îi parcugi, citește acest ghid complet despre procesul finanțării

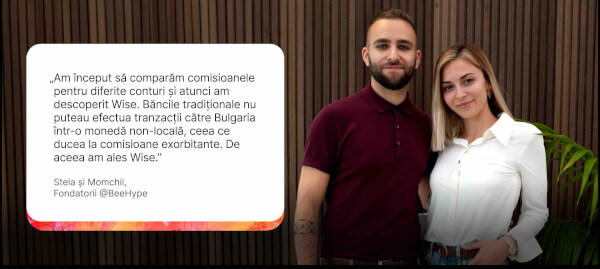

Într-o lume plină de miere produsă în masă, BeeHype, o afacere cu miere din Marea Britanie fondată de partenerii Stela și Momchil, are misiunea de a reinventa...

Detaliem limitele impuse pentru plățile și încasările în numerar pentru persoane juridice în 2024

Revolut sau Wise business? Decide ce optiune ti se potriveste, in functie de operatiunile pe vrei sa le faci. Aceasta comparatie iti va fi de folos.

Detaliem în continuare ce înseamnă acest concept, care sunt condițiile de aplicare, ce cheltuieli pot avea TVA deductibil și cum se poate deduce corect.

Ca să eviți taxele și comisioanele bancare, dar și pierderea de timp inevitabilă atunci când gestionezi bani din mai multe conturi din Shopify – descoperă Wise.