Întreprinderea individuală vs PFA în 2026: asemănări, diferențe și taxe

Alegi între PFA și întreprindere individuală? Vezi asemănări, diferențe și taxe. Află ce formă de organizare se potrivește activității tale.

Pentru unele business-uri, obiectivul final și pragmatic îl reprezintă obținerea unui profit, care ajunge la acționarii sau asociații unei companii sub formă de dividende, fie la finalul fiecărui trimestru, așa cum permite mai nou legislația din România, fie la finalul anului fiscal.

Și pentru că profitul, la modul general, se calculează scăzând toate cheltuielile din veniturile pe care le obții, este esențial ca un business să își optimizeze și să își țină sub control toate costurile. Tocmai pentru ca profitul să fie cât mai mare.

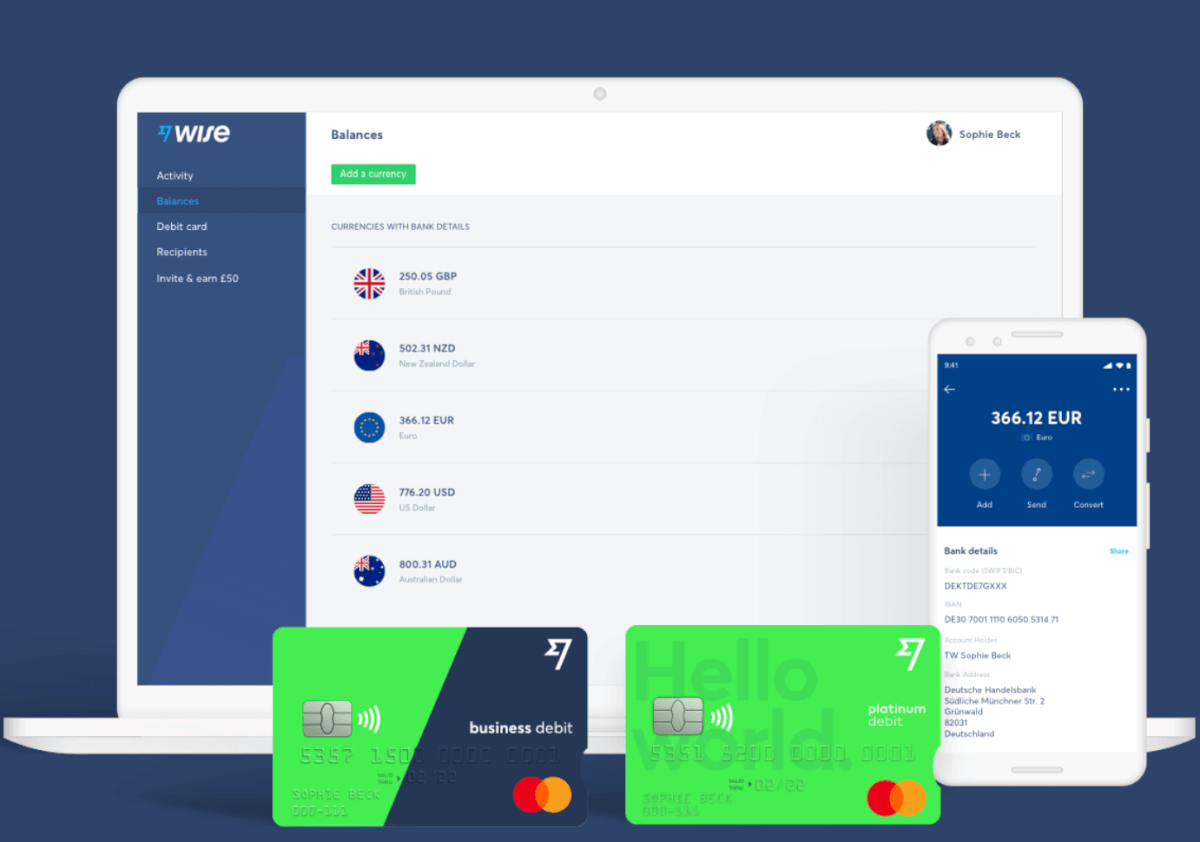

În cazul în care ai sau te ocupi de un business care presupune plăți și încasări în mai multe valute, ar trebui să identifici o soluție prin care să-ți reduci cheltuielile aferente gestionării banilor din mai multe conturi și comisioanele de schimb valutar. O variantă pe care o poți analiza este contul multivalutar Wise, prin intermediul căruia îți poți ține banii în peste 50 de monede și face plăți la rată reală de schimb. Ceea ce te-ar putea ajuta să economisești. Nu este însă singurul avantaj. Citește mai multe detalii în continuare.

Dividendele reprezintă o parte din profitul net pe care acționarii unei companii decid să îl distribuie, de obicei, la sfârșitul unui an fiscal, valoarea acestora fiind calculată în funcție de numărul de acțiuni deținut.

De regulă, Adunarea Generală sau administratorul unei companii decide care este valoarea profitului care urmează să fie repartizat către acționari, iar această sumă se împarte la numărul total de acțiuni. Rezultatul astfel obținut reprezintă dividendul pe o acțiune. Asta înseamnă că fiecare acționar își calculează suma pe care trebuie să o încaseze înmulțind dividendul pe o acțiune cu numărul de acțiuni pe care îl are la compania respectivă.

Conducerea unei companii poate decide să nu distribuie tot profitul obținut sau să nu îl distribuie deloc, păstrând banii în conturile companiei pentru a face investiții în vederea dezvoltării companiei.

O companie care vrea să distribuie dividende acționarilor are la dispoziție două variante pentru că există două tipuri de dividende.

Dividendele sunt încasate de orice persoană fizică sau juridică care deține acțiuni sau este asociat într-o companie. Concret, dacă o persoană deține 25% din acțiunile unei companii, va încasa 25% din valoarea dividendelor distribuite.

Potrivit legislației fiscale din România, atât persoanele române, fizice și juridice, cât și persoanele nerezidente care încasează dividende sunt supuse plății impozitului.

Calculul privind dividendele pe care o companie le distribuie acționarilor sau asociaților săi, se face după ce Adunarea Generală sau administratorul decide valoarea profitului care urmează să fie redirecționat. Pentru că o companie are posibilitatea să distribuie numai o parte din profit și restul să-l păstreze pentru investiții și dezvoltare, sau să nu distribuie deloc profit, mai ales dacă este o companie nou-înființată.

Obligativitatea de a plăti dividende de peste 50% din profitul net este valabilă pentru companiile de stat.

În cazul în care se decide distribuirea profitului, AGA decide valoarea acestuia care se împarte la numărul total de acțiuni. Și astfel se obține dividendul pe o acțiune. În funcție de câte dividende are, un acționar își poate calcula suma de bani pe care trebuie să o primească, înmulțind această valoare cu numărul de acțiuni pe care îl deține.

În general, dividendele se plătesc la sfârșitul anului fiscal, după ce este aprobată situația financiară anuală.

Începând cu 2018 însă, legislația românească permite distribuirea de dividende pentru anul în curs și trimestrial.

Pentru a putea distribui dividende trimestrial, o companie trebuie însă să întocmească situații financiare intermediare.

Impozitul pe dividende pe care o persoană trebuie să îl plătească a fost stabilit prin Codul fiscal din 2016. Astfel, pentru dividendele distribuite atât persoanelor fizice și juridice, cât și persoanelor nerezidente care au obținut dividende în România, impozitul este de 5%.

Impozitarea este justificată de faptul că dividendele reprezintă o sursă de venit, provenită din investiții. Impozitul pe dividende este plătit de către companie, însă persoana care le încasează trebuie să plătească și contribuție social la sănătate (CASS), chiar dacă este salariată și, practică, mai plătește o dată această taxă.

Obligativitatea a fost introdusă începând cu 1 ianuarie 2018 și se aplică acelor persoane care au obținut dividende a căror valoare este egală sau depășește 12 salarii minime brute pe economie.

Pentru 2019, pragul a fost de 24.960 de lei, astfel că toate persoanele care au încasat bani din dividende și alte activități independente (chirii, drept de proprietate intelectuală, activități agricole) și au depășit această sumă, a trebuit să plătească CASS de 10%.

Procentul nu se aplică însă la suma totală încasată, ci la cele 12 salarii minime. Pentru 2019, asta a însemnat o contribuție de 2.496 de lei.

În 2020, pentru că salariul minim brut a fost stabilit la 2.230, pragul va fi de 26.760, iar contribuția CASS de 2.676.

Persoanele care obțin venituri din dividende și din alte activități independente, care depășesc 12 salarii minime pe economie, trebuie să completeze și să depună la ANAF declarația unică pe baza căreia să plătească contribuția la sănătate. Pentru dividende, legislația nu prevede și contribuția la pensie (CAS).

Astfel, cei care au încasat dividende pe 2019, trebuia să depună declarația unică până pe 25 mai 2020, termen care a fost prelungit în contextul pandemiei COVID-19. Altfel, termenul este 31 martie.

Iar în cazul în care, persoanele respective estimau că vor obține dividende și în 2020, trebuia să completeze și estimările pentru anul în curs. Rectificarea, dacă este cazul, se face odată cu depunerea declarației finale pe 2020, care are termen limită, și de depunere, dar și pe plată, 31 martie.

Pentru declarațiile depuse și plătite online, în 2020 s-a acordat o reducere de 10%. Pentru a putea face acest lucru, trebuie însă să activezi un spațiu virtual privat, potrivit ANAF.

Dacă deții un business internațional și faci des plăți sau încasezi în valută, ai putea să analizezi contul multivalutar Wise pentru afaceri, prin intermediul căruia poți gestiona peste 50 de monede beneficiind de cursul valutar real atunci când faci conversie banilor.

De asemenea, în contul Wise pentru afaceri poți încasa în șase monede plătind doar o singură dată: atunci când soliciți activarea datelor bancare locale pentru fiecare dintre următoarele monede: euro, lire sterline, dolari americani, dolari australieni, dolari neozeelandezi sau zloți polonezi.

Ca să te bucuri de și mai multă flexibilitate, acestui cont îi poți atașa un card de debit Mastercard ca să faci plăți la furnizori, de exemplu, la rata reală de schimb.

Contul permite, de asemenea, integrarea cu softul de contabilitate Xero și îți dă posibilitatea de a automatize plățile curente. Astfel, câștigi mai mult timp pentru a te ocupa de aspectele cu adevărat importante ale afacerii tale.

Indiferent dacă vrei să distribui sau nu profitul net al companiei tale sub formă de dividende, acesta este un indicator relevant pentru performanța business-ului tău. Iar pentru a-l maximiza e nevoie să apelezi la toate instrumentele pe care le identifici pentru reduce din cheltuieli. Cu atât mai mult cu cât afacerea ta este una internațională. Ca să te asiguri că plătești prețul corect atunci când faci plăți sau încasezi bani în mai multe valute, poți analiza și contul multivalutar Wise pentru afaceri.

*Te rugăm să consulți termenii de utilizare și disponibilitatea produsului pentru regiunea ta sau să vizitezi Taxele și prețurile Wise pentru cele mai recente informații despre prețuri și taxe.

Această publicație este furnizată în scopuri de informare generală și nu constituie consultanță juridică, fiscală sau de altă natură profesională din partea Wise Payments Limited sau a filialelor și afiliaților săi. De asemenea, nu este concepută ca un substitut pentru obținerea de consultanță din partea unui consilier financiar sau a oricărui alt profesionist.

Nu oferim nicio declarație sau garanție, expresă sau implicită, că acest conținut al publicației este corect, complet sau actualizat.

Alegi între PFA și întreprindere individuală? Vezi asemănări, diferențe și taxe. Află ce formă de organizare se potrivește activității tale.

Află ce este plata recurentă, cum funcționează pentru firme, ce avantaje aduce modelului de abonament și cum o poți implementa ușor.

Ce înseamnă PFI, cum se înființează, care sunt taxele, avantajele și dacă este forma potrivită pentru tine.

Analizăm două forme de organizare: PFI vs PFA: definiții, înființare, taxe, avantaje și situațiile în care se potrivește fiecare.

Ce oferă Salt Bank și Wise pe piața din România, clienților persoane juridice?

Tot mai multe companii, freelanceri și echipe tehnice din România testează sau adoptă soluții de inteligență artificială precum DeepSeek — fie pentru generare...