Cum vinzi pe Vinted Romania: Ghidul tău aici

Ce trebuie să știi înainte să vinzi pe Vinted: care e procesul și care sunt regulile pe care trebuie să le respecți.

Profitul net al unei companii este un indicator important al performanței unui business, pentru că pe de o parte indică cererea pentru produsele sau serviciile acestuia, iar pe de altă arată cât de eficientă este compania în furnizarea acestora.

Dacă ai sau administrezi un business care presupune efectuarea de plăți sau încasări în mai multe valute, contul multi-valutar Wise pentru afaceri ar putea înseamna economii semnificative pentru tine. Și asta pentru că prin intermediul lui poți încasa în 10 monede fără comision și poți face plăți în peste 70 de țări convertind banii instant, la cursul valutar real. Asta înseamnă că scapi de comisionul de schimb valutar care conține de cele mai multe ori o marjă de profit. În plus, contului multi-valutar ii poți atașa și un card de debit, pentru o mai mare flexibilitate.

Crește-ți profitul folosind Wise

Profitul net este, pe scurt, diferența dintre venituri și cheltuieli. Valoarea veniturilor reprezintă, de fapt, cifra de afaceri a unei companii, care trebuie calculată respectând anumite reguli în funcție de specificul companiei. De exemplu, dacă o companie este plătitoare de TVA sau a obținut o finanțare din partea unui investitor sau un credit bancar, aceste sume trebuie excluse atunci când se calculează veniturile.

Cheltuielile unui companii pot fi împărțite în trei categorii mari: cheltuieli cu producția – de la materii prime până la salariile angajaților care lucrează efectiv în producție, cheltuielile operaționale – de la chiria pe clădiri la cheltuieli de marketing, și taxele și impozitele datorate statului.

Dacă din cifra de afaceri se scad cheltuielile cu producția, se obține profitul brut. Din acesta se scad cheltuielile operaționale și rezultă profitul operațional, la care se aplică taxele și impozitele. Ceea ce rămâne după scăderea tuturor acestor cheltuieli, este profit net.

Așadar, pentru a determina profitul net al unei companii, trebuie ca mai întâi să calculezi cifra de afaceri, ținând cont de faptul că nu toate intrările reprezintă venituri, așa cum am precizat anterior. Din cifra de afaceri totală se scad cheltuielile sau costurile de producție și se obține profitul brut. Din profitul brut se scad cheltuielile operaționale și apoi taxele și impozitele. Valoarea rămasă este profitul net.

Profitul net poate fi reinvestit sau/și distribuit acționarilor sub formă de dividende.

Legislația fiscala din România prevede ca acele companii care au o cifră de afaceri mai mare de echivalentul în lei a 1 milion de euro să plătească un impozit de 16% pe profit. Este vorba de profitul operațional.

Declararea și plata impozitului se face, de obicei, trimestrial, până la data de 25 a următoarei luni după terminarea unui trimestru. Adică în aprilie, iulie, septembrie și ianuarie.

Companiile pot opta și pentru plata anuală a impozitului cu plăți anticipate trimestriale.

Afacerile care au venituri ce nu depășesc 1 milion de euro, așa-zisele microîntreprinderi, plătesc un impozit de 3% pe cifra de afaceri sau de 1%, în cazul în care au cel puțin un angajat.

Dacă microîntreprinderile vor să treacă la plata impozitului pe profit, o pot face, dar trebuie să îndeplinească concomitent două condiții: au subscris un capital social de cel puțin 45.000 de lei și au cel puțin doi angajați.

Impozitul de 16% pe profit se aplică profitului operațional, adică celui obținut după scăderea costurilor de producție și a celor operaționale.

Impozitul pe profit înainte de aplicarea taxelor mai este cunoscut și sub numele de EBT (Earnings before taxes). Un alt termen folosit pentru profitul operațional este EBIT (Earnings Before Interests and Taxes).

Așadar, în afară de profitul net, care înseamnă câștigul efectiv obținut de pe urma unei activități economice, evaluarea performanței unui business se poate face și după indicatori ca profitul operațional, profitul contabil sau profitul brut.

Mai mult decât atât, analizarea acestora îi poate aduce unui antreprenor sau administrator de business informații utile pentru luarea unor măsuri astfel încât să crească, în cele din urmă, profitul net al companiei.

Profitul operațional reflectă performanța companiei în ceea ce privește activitatea pentru valorificarea produselor sau serviciilor, iar monitorizarea și analizarea lui de la an la an permite ajustări care să crească profitabilitatea afacerii.

Acesta este indicatorul la care se uită de obicei acționarii sau investitorii, pentru că este barometrul care arată atât cererea pentru produs sau serviciu, cât și eficiența companiei de a le furniza.

Profitul operațional se calculează scăzând din profitul brut cheltuielile operaționale: chirie spații utilizate, utilități, cheltuieli administrative și de marketing, unele salarii. Practic toate costurile care nu sunt asociate producției.

Profitul contabil reprezintă, de fapt profitul net al unei companii, având în vedere că acesta se calculează scăzând cheltuielile totale, inclusiv cele cu taxele și impozitele, din veniturile totale.

Valoarea profitului brut se obține scăzând din valoarea totală a vânzărilor cheltuielile aferente producției de bunuri și servicii.

Dacă analizezi acest indicator poți lua decizii pentru a îmbunătățirea performanței business-ului tău. Poți ajunge la concluzia că volumul de vânzări este prea mic sau prețul este prea mic, ori să îți reduce costurile de producție dacă acestea sunt prea mari.

Termenul de profit brut se mai folosește și pentru diferența dintre venituri și cheltuieli înainte de taxe, adică ceea am denumit anterior profit operațional.

Profitabilitatea unui business depinde și de capacitatea de optimizare a costurilor. Iar dacă ai un business pentru care faci plăți sau încasezi în mai multe valute, costurile de gestionare a banilor se pot dovedi destul de mari. Există însă soluții de reducere a acestora, mai ales dacă analizezi puțin alternativele pe care le ai în afara sistemului bancar.

Una dintre alternativele pe care le ai la dispoziție, este contul multi-valutar Wise pentru afaceri. Este un cont în care poți ține peste 50 de monede și face plăți în peste 70 de țări. Atunci când în cont ai bani în moneda în care trebuie să faci plată, tranzacția este gratuită. Iar atunci când e nevoie de conversie valutară, aceasta se face instant la rata reală de schimb.

În plus, în acest cont, poți încasa gratuit în 10 monede, printre care euro, lei românești, lire sterline și dolari americani. Și asta pentru că primești detalii bancare locale, iar tranzacțiile sunt considerate interne.

Este un cont căruia îi poți atașa și un card de debit MasterCard, pentru mai multă flexibilitate, și pe care îl poți lega la software-ul de contabilitate Xero.

Dacă business-ul tău trece granițele, nu e nevoie să plătești comisioane și taxe mari pentru a deține conturi în mai multe valute și a face plăți sau încasări. Analizează opțiunile pe care ți le oferă contul multi-valutar Wise dacă vrei să economisești. Atât bani, cât și timp.

Deschide-ți contul multi-valutar Wise

*Te rugăm să consulți termenii de utilizare și disponibilitatea produsului pentru regiunea ta sau să vizitezi Taxele și prețurile Wise pentru cele mai recente informații despre prețuri și taxe.

Această publicație este furnizată în scopuri de informare generală și nu constituie consultanță juridică, fiscală sau de altă natură profesională din partea Wise Payments Limited sau a filialelor și afiliaților săi. De asemenea, nu este concepută ca un substitut pentru obținerea de consultanță din partea unui consilier financiar sau a oricărui alt profesionist.

Nu oferim nicio declarație sau garanție, expresă sau implicită, că acest conținut al publicației este corect, complet sau actualizat.

Ce trebuie să știi înainte să vinzi pe Vinted: care e procesul și care sunt regulile pe care trebuie să le respecți.

Acest articol îți oferă o privire detaliată asupra costurilor și funcționalităților fiecărui plan SmartBill.

În această recenzie SmartBill găsești toate informațiile pe care ar trebui să le știi .

Înființarea unei afaceri poate părea un vis ambițios, dar cu sprijinul potrivit și puțină perseverență, poate deveni realitate. Dacă te gândești să-ți lansezi...

Dacă vrei să începi o afacere în România și nu știi exact care sunt pașii pe care trebuie să îi parcugi, citește acest ghid complet despre procesul finanțării

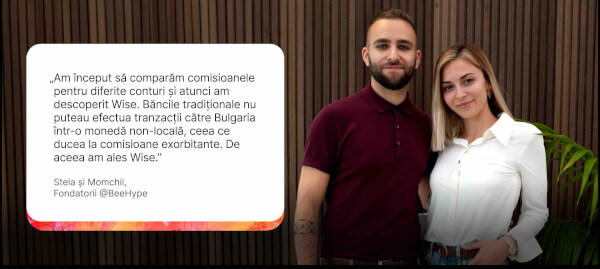

Într-o lume plină de miere produsă în masă, BeeHype, o afacere cu miere din Marea Britanie fondată de partenerii Stela și Momchil, are misiunea de a reinventa...