Comment faire un virement bancaire d’un gros montant : le guide complet

Comment transférer une importante somme d’argent ? Quelle est la procédure à suivre, les points à vérifier et le délai moyen à attendre ? Focus !

Les prêts pour financer l’achat d’une résidence à l’étranger sont très encadrés en France. La raison est simple : les banques ne veulent pas prendre de risque étant donné que le bien est dans un autre pays. Mais l’obtention d’un crédit n’est pas impossible. Découvrez dans cet article les conditions à remplir.

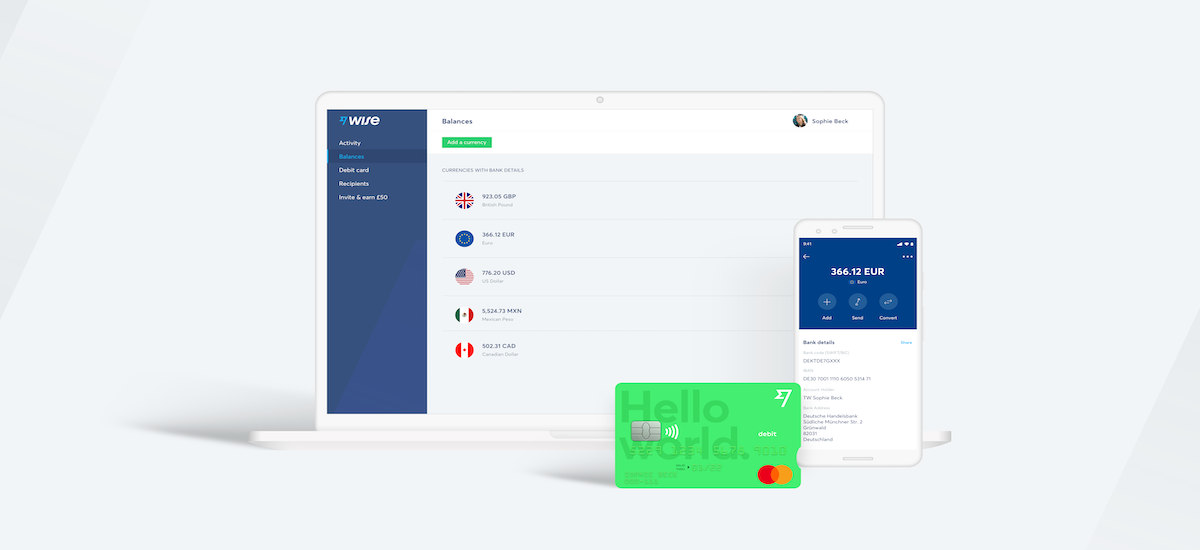

Lorsque vous irez sur place pour visiter le logement, vous aurez besoin d’un moyen de règlement adapté, surtout si le pays se trouve hors zone euro. Dans ce cas, ouvrez un compte Wise : les retraits et paiements sont faits au taux du marché.

Lorsque vous faites une demande de crédit en France pour financer l’achat d’un bien à l’étranger, la banque exige une garantie.

Celle-ci peut-être :

Hypothèque : vous mettez en jeu l’un de vos biens immobiliers situés en France. La banque n'accepte généralement pas l’hypothèque sur ceux qui se trouvent à l’étranger. En cas de problème, récupérer le logement peut être compliqué en raison des spécificités du droit local. En règle générale, la banque octroie entre 50 % et 70 % de la valeur du bien hypothéqué.

Nantissement : la garantie se situe sur une épargne ou une assurance vie dont vous disposez. On appelle cela un prêt lombard. Avec ce type de crédit, le nantissement est bloqué le temps que vous remboursiez le montant perçu. Le financement sera compris entre la moitié et la totalité de vos économies, mais pas davantage.

Dans certains cas, vous serez obligé d’avoir recours à une société de cautionnement ou à la caution d’un tiers.

Avant de vous prêter de l’argent, la banque vérifiera si vous avez les capacités de rembourser l’emprunt que vous sollicitez.

Seront notamment scrutés :

Le type de bien que vous achetez : le prix sera mis en balance avec vos capacités de remboursement et votre endettement.

Quotité hypothécaire : somme que pourra récupérer la banque si elle doit vendre le bien mis en hypothèque. Ce montant est plafonné. Il sera mis au rapport de la valeur du bien que vous souhaitiez acheter. Idéalement, il faut que la quotité hypothécaire couvre le montant du prêt.

Endettement : il représente le pourcentage de vos revenus dédiés à vos diverses mensualités. Il est en général fixé à 35 %. En se basant sur ce taux, la banque déterminera la somme que vous pouvez emprunter ainsi que la durée du prêt.

Situation professionnelle : le montant total de vos revenus et la stabilité de votre emploi joueront un grand rôle dans l’attribution du prêt.

Historique de crédit : avez-vous remboursé à temps les crédits contractés par le passé ? Ou aviez-vous des retards dans les mensualités ?

En fonction de ces différents critères, la banque évaluera les risques de votre profil et vous donnera une réponse. Si celle-ci est négative, vous pouvez toujours vous tourner vers une banque locale.

Il est tout à fait possible de demander un prêt à une banque du pays dans lequel vous souhaitez acheter votre logement. En faisant ainsi, vous réglerez rapidement la question de la garantie : l’établissement prendra le bien en hypothèque.

Par contre, étant donné que vous n’avez aucun historique de crédit dans le pays et que vos revenus n’y sont pas domiciliés, la banque hésitera à vous prêter.

Pour avoir un maximum de chance d’obtenir votre crédit, vous n’avez pas d’autre choix que d’avoir un solide apport personnel.

Veuillez noter que la législation qui entoure l’acquisition, le financement et le remboursement varie d’un pays à l’autre. Renseignez-vous auprès d’un notaire avant de faire votre demande.

Autre chose à savoir : les taux d’intérêt seront moins intéressants que ceux qui vous seraient proposés en France, car vous ne résidez pas dans le pays.

Afin d’obtenir un crédit dans une banque locale, vous devrez ouvrir un compte, qu’il faudra déclarer à l’administration fiscale française tous les ans.

Pour acheter une maison à l’étranger, il vaut mieux souscrire à un prêt dans le pays où est versé votre salaire. Après la garantie, la domiciliation des revenus est un critère essentiel. Certaines banques (en Suisse notamment) refuseront de vous prêter si vous n’avez pas de contrat de travail local.

Autre problème : si vous demandez un prêt à l’étranger et que votre salaire est versé en France, vous devrez faire tous les mois unvirement SWIFT (ou SEPA selon les cas), ce qui pourrait engendrer des frais : transfert, majoration du taux de change…

Il n’y a pas d’obligation légale à prendre une assurance sur le prêt, mais de nombreux établissements refuseront d’accéder à votre demande si vous n’y souscrivez pas.

En vertu de la Loi Lagarde, vous n’êtes pas tenu de choisir l’assurance proposée par la banque. Vous avez le droit de faire jouer la concurrence afin de trouver la meilleure offre.

Non. Sur l’immobilier, la défiscalisation porte généralement sur les résidences principales. Par contre, l’achat d’une résidence secondaire peut ouvrir sur une réduction de TVA sous certaines conditions. Vous pourrez aussi obtenir des primes à la rénovation.

Avec le compte Wise, non seulement vous gagnerez en flexibilité si vous vous déplacez à l’étranger, mais vous ferez des économies sur toutes les transactions en devise.

Si vous obtenez un crédit auprès d’une banque locale, le virement des mensualités depuis votre compte français se fera au taux du marché. Wise ne surtaxe pas le cours des devises comme la majorité des banques.

Avec lacarte de débit, les paiements et retraits se font aussi au taux interbancaire. C’est simple : dès que vous ferez une opération en devises, vous serez gagnants.

*Veuillez consulter les Conditions d'utilisation et la disponibilité du produit pour votre région, ou visitez la page de tarification et des frais de Wise pour obtenir les informations tarifaires les plus récentes.

Cette publication est fournie à des fins d'information générale et ne constitue pas un avis juridique, fiscal ou professionnel de la part de Wise Payments Limited, de ses filiales et de ses sociétés affiliées. Elle n'est pas destinée à remplacer les conseils d'un conseiller financier ou de tout autre professionnel qualifié.

Nous ne faisons aucune déclaration, garantie ou engagement, qu'ils soient exprimés ou implicites, quant à l'exactitude, l'exhaustivité ou l'actualité du contenu de la publication.

Comment transférer une importante somme d’argent ? Quelle est la procédure à suivre, les points à vérifier et le délai moyen à attendre ? Focus !

Comment choisir la bonne banque lorsque l’on est riche ? Quels sont les meilleurs prestataires en France ? Découvrez-le en lisant cet article.

Découvrez les différents moyens qui vous permettent de rapatrier vos fonds depuis la Chine vers la France, tout en optimisant vos transferts.

Découvrez comment retirer des dollars américains en France et quelles sont les meilleures options disponibles.

Découvrez dans ce guide tout ce que vous devez savoir pour vérifier si votre carte bancaire est internationale et utilisable à l'étranger.

Quelles sont les banques qui proposent un compte courant rémunéré en France ? Les tarifs à prévoir ? Les produits d’épargne alternatifs ?