Wie kann ich grosse Beträge sicher ins Ausland überweisen?

Wie funktioniert das Überweisen hoher Beträge ins Ausland? Worauf sollte man als Schweizer bei internationalen Geldtransfers grosser Summen achten?

Die malerische Schweiz, bekannt für ihre atemberaubende Alpenlandschaft und ihre Vorreiterrolle in der Finanzwelt, ist immer auf der Suche nach innovativen Banklösungen.

In diesem Artikel zeigen wir dir, wie und wo du ein Revolut Konto eröffnen kannst und welche alternativen Lösungen es noch gibt.

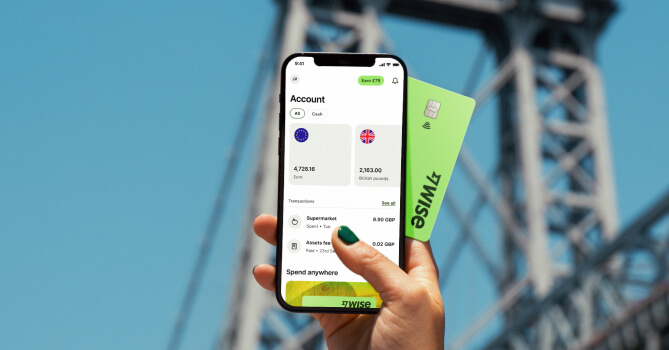

Kennst du Wise? Mit schnellen internationalen Überweisungen, fairen Wechselkursen, einem Multi-Währungs-Konto ist es ideal für Weltenbummler.

Denn dank Wise gibt es keine Fallstricke wie Wochenendgebühren oder Kleingedrucktes. Einfach, klar und direkt - Wise ist die unkomplizierte Antwort auf deine internationalen Finanzbedürfnisse.

Revolut ist für alle da, und die einzige Voraussetzung, um selbst ein Revolut-Konto zu eröffnen, ist ein Mindestalter von 18 Jahren.

Revolut hat derzeit keine Website, die sich an Schweizer NutzerInnen richtet – und somit auch kein Schweizer Preis- und Leistungsverzeichnis.

Das bedeutet jedoch nicht, dass du Revolut als SchweizerIn nicht nutzen kannst.

Denn Revolut ist sehr wohl in der Schweiz erhältlich, wenn auch unter einer anderen Rechtspersönlichkeit als in Deutschland oder Österreich. Revolut seine Schweizer KundInnen unter der britischen Lizenz Revolut Ltd.

Revolut <18 Konten sind für Kinder und Jugendliche im Alter von 6 bis 17 Jahren gedacht. Sie sind mit dem Konto der Eltern verknüpft. Diese unterstützen nur eine Währung, die der Basiswährung des Elternteils entspricht. Die Freischaltung und Verwaltung des <18 Kontos kann ausschliesslich von einem Elternteil oder gesetzlichen Vormund erfolgen.

Du kannst ein Revolut Konto in Europa in den folgenden Ländern eröffnen:

Grundsätzlich kann jede Person mit einer Adresse in Europa ein Revolut-Konto eröffnen, sofern das Angebot verfügbar ist. Dazu gehören Personen, die in einem der aufgeführten Länder leben oder eine Adresse in einem dieser Länder haben, auch wenn sie sich vorübergehend in einem anderen Land aufhalten.

Um ein klares Bild von den verschiedenen Angeboten und Tarifen bei Revolut zu bekommen, werfen wir einen Blick auf die verschiedenen Kontotypen und die damit verbundenen Gebührenstrukturen. So erhalten wir einen exemplarischen Überblick über die Kosten und das Angebot von Revolut für seine Nutzerinnen und Nutzer, wie in diesem Beispiel in Deutschland.

Von kostenlos bis luxuriös: Revolut rollt dir mit fünf verschiedenen Abomodellen den roten Teppich aus. Ob du dich für das kostenlose Standard-Abonnement entscheidest oder mit dem Ultra-Abonnement für 60 € im Monat den VIP-Status geniesst, du wählst deinen Grad an finanzieller Freiheit und Premium-Vorteilen.

Standard - Kostenlos

Plus - 2,99 €/Monat

Premium - 7,99 €/Monat

Metal - 13,99 €/Monat

Ultra - 50 €/Monat (Einführungspreis)

Die verschiedenen Kontomodelle bieten unterschiedliche Vorteile bei der täglichen Nutzung (1), Vorteile auf Reisen (2) oder bei den Anlageprodukten (3) von Revolut.

Einige Beispiele:

Bevorzugter Kundenservice, unterschiedliche Anzahl kostenloser Bargeldabhebungen an Geldautomaten bzw. monatliches Gesamtlimit, unterschiedliche Prozentsätze bei Cashback.

Zugang zu Flughafen-Lounges, gebührenfreier Geldwechsel, prozentuale Rückvergütung bei Unterkünften, Reiseversicherung, Gepäckversicherung bei Beschädigung oder Verlust oder Haftpflichtversicherung.

Unterschiedliche Anzahl von Monaten provisionsfreier Aktienhandel, Prozente bei Aktienhandel oder Umtauschgebühren bei Rohstoffen.

Welches Kontomodell du bei Revolut wählst, hängt stark von deinen persönlichen Bedürfnissen ab.

Brauchst du bevorzugten Kundenservice und häufige Bargeldabhebungen? Interessierst du dich für Extras wie Zugang zu Flughafen-Lounges oder spezielle Anlagemöglichkeiten?

Je nachdem, welche Aspekte für dich am wichtigsten sind - bietet dir Revolut verschiedene Kontomodelle mit jeweils spezifischen Vorteilen.

Überlege dir also genau, welche Funktionen und Leistungen für dich persönlich am wichtigsten sind, um die für dich optimale Wahl zu treffen.3

Schritte für die Online-Registrierung eines Kontos:

App herunterladen: Der erste Schritt besteht darin, die Revolut App aus dem Google Play Store oder dem Apple App Store herunterzuladen.

Anmeldung: Folge den Anweisungen in der App, um dich zu registrieren. Beginne mit deiner Telefonnummer und gib dann einen 4-stelligen Passcode ein.

Verifizierung: Du erhältst per SMS eine PIN. Gib diese in der App ein, um deine Telefonnummer zu verifizieren.

Persönliche Daten: Gib die erforderlichen persönlichen Daten ein, einschliesslich deines vollständigen Namens, deines Geburtsdatums, deiner Adresse und deiner E-Mail-Adresse.

Ersteinzahlung: Möglicherweise wirst du aufgefordert, eine Ersteinzahlung von einem anderen Bankkonto vorzunehmen.

Identitätsprüfung: Hier musst du das Bild eines gültigen Ausweises und ein Selfie zur Bestätigung hochladen.

Plan auswählen: Zum Schluss wählst du die Art deines Kontos - Standard, Plus, Premium oder Metall - und folgst den weiteren Schritten.

Du möchtest ein Revolut Business Konto eröffnen? So geht's:

Gehe zur Revolut Business Seite.

Wähle dein Gründungsland.

Gib deine E-Mail-Adresse ein oder logge dich mit deinem Google-Konto ein.

Checke deine E-Mails und gib den sechsstelligen Code ein, den du erhalten hast.

Gib deine Handynummer ein.

Du bekommst eine SMS. Gib den sechsstelligen Code ein.

Überlege dir ein sicheres Passwort.

Dann noch das Anmeldeformular ausfüllen und ein paar Angaben zu deinem Unternehmen machen. Und schon sind alle Funktionen für dich freigeschaltet.

Wenn du auf der Suche nach einer einfachen und kostengünstigen Möglichkeit bist, Geld ins Ausland zu senden oder Transaktionen in verschiedenen Währungen durchzuführen, dann ist Wise genau das Richtige für dich.

Für den Alltag und mehr

Kennst du das Gefühl, wenn die Bank wieder einmal unerwartet hohe Gebühren für eine Überweisung verlangt? Mit Wise gehört das der Vergangenheit an. Hier weisst du immer im Voraus, was eine Überweisung kostet - ohne versteckte Kosten und mit fairen Wechselkursen.

Für kleine und grosse Unternehmen

Auch für dein Unternehmen ist Wise eine echte Erleichterung. Du musst nicht mehr tagelang warten, bis das Geld endlich auf deinem Konto ist. Und du kannst sicher sein, dass die Gebühren fair sind. Alles ist übersichtlich und transparent, damit du dich auf dein Geschäft konzentrieren kannst. In 70+ Ländern und 40+ Währungen ohne versteckte Gebühren oder Wechselkursaufschläge Rechnungen, Lieferanten und Mitarbeiter bezahlen.

Viele Währungen, ein Konto

Über 160 Länder, 40 verschiedene Währungen, und das alles in nur einem Konto! Dem Mulitwährungskonto von Wise. Mach dich bereit für grenzenloses Banking – von internationalen Überweisungen bis zu schnellen Währungsumtausch. Wise macht es dir leicht, Geld in verschiedenen Währungen zu halten und zu versenden. So kannst du weltweit arbeiten oder reisen, ohne dich ständig um Wechselkurse kümmern zu müssen.

Bezahle wie ein Local.

Mit der Wise Debitkarte kannst du auch im Urlaub ganz einfach in der Landeswährung bezahlen. Keine zusätzlichen Gebühren, keine bösen Überraschungen. Dabei kannst du bis zu 200 CHF Bargeld im Monat kostenlos am Automaten abheben.

Einfachheit im Fokus

Wise legt grossen Wert darauf, alles so einfach und benutzerfreundlich wie möglich zu gestalten. Man muss kein Finanzexperte sein, um es zu nutzen. Alles ist so gestaltet, dass jeder damit zurechtkommt. 83 % der Bewertungen auf Trustpilot sind 5-Sterne-Bewertungen.

Wise bringt Bewegung in die Finanzbranche und zeigt, wie Banking heute sein sollte - einfach, transparent und kundenfreundlich. Ob für Privat- oder Geschäftskunden, Wise ist die klare Alternative zu den Banken-Dinos.

Die Eröffnung eines Wise-Kontos ist ganz einfach:

Besuche die Wise-Website oder lade die App herunter

Registriere dich mit deinen persönlichen Daten und verifiziere deine Identität

Geniesse im Handumdrehen die Vorteile eines Wise Kontos

Entdecke, wie Wise dein Geldmanagement revolutionieren kann - ein Wechsel könnte genau das sein, was du brauchst, um deine Finanzen auf das nächste Level zu bringen.

Steig’ ein und erlebe, wie Wise deinem internationalen Finanzleben Flügel verleiht!

Nach Angaben von Revolut ist dein neues Privatkonto in der Regel innerhalb weniger Minuten einsatzbereit.

Die komplette Einrichtung per Handy? Ein Leichtes und normalerweise in wenigen Minuten erledigt. Einfach den QR-Code einscannen oder per SMS einen Download-Link anfordern. Dann den Anweisungen folgen.

Klar, manchmal kann die Identitätsprüfung einen Tag dauern, aber in der Regel geht es schnell und unkompliziert.

Revolut - Was ist Revolut <18

Revolut - Wähle dein Land oder deine Region aus

Revolut - Wähle dein Abo

Revolut - Lizenz

*Bitte siehe dir unsere Nutzungsbedingungen und die Produktverfügbarkeit für deine Region an oder besuche die Wise-Gebührenseite für die aktuellsten Informationen zu Preisen und Gebühren.

Die in dieser Publikation enthaltenen Informationen stellen keine rechtlichen, steuerlichen oder sonstigen professionellen Beratungsfunktionen seitens Wise Payments Limited oder mit Wise verbundenen Unternehmen dar. Die Publikation ist nicht als Ersatz für die Einholung einer Steuerberatung durch einen Wirtschaftsprüfer oder Steueranwalt gedacht.

Wir geben keine Zusicherungen, Gewährleistungen oder Garantien, dass die in dieser Publikation enthaltenen Inhalte korrekt, vollständig oder aktuell sind.

Wie funktioniert das Überweisen hoher Beträge ins Ausland? Worauf sollte man als Schweizer bei internationalen Geldtransfers grosser Summen achten?

Die Vor- und Nachteile von Wise und Remitly im direkten Vergleich. Was die beiden beliebten Zahlungsanbieter Schweizer Kunden zu bieten haben.

Die Vor- und Nachteile von Wise und Western Union im direkten Vergleich. Was die beiden beliebten Zahlungsanbieter Schweizer Kunden zu bieten haben.

Die Vor- und Nachteile von Wise und Xe im direkten Vergleich. Was die beiden beliebten Zahlungsanbieter Schweizer Kunden zu bieten haben.

Was ist eine SEPA-Zahlung überhaupt, welche Gebühren fallen an und wie funktioniert die SEPA-Überweisung in der Schweiz? Hier erfährst du alles, was du wissen m

Was sind die Höchstgrenzen für Überweisungen bei der Basler Kantonalbank? So kannst du als Schweizer hohe Beträge im In- und Ausland überweisen.