Comment faire un virement au Maroc depuis la France, simplement et au meilleur coût

Découvrez comment effectuer un virement au Maroc depuis la France. Minimisez les frais, comprenez les délais et utilisez les bonnes coordonnées bancaires.

Vous avez déclaré un revenu de source australienne cette année ? Il faut normalement que vous fassiez une « Tax Return », afin que l’administration vérifie qu’on vous ait prélevé le montant exact d’impôt durant l’année. Voici un guide qui vous aidera à y voir plus clair sur cette formalité.

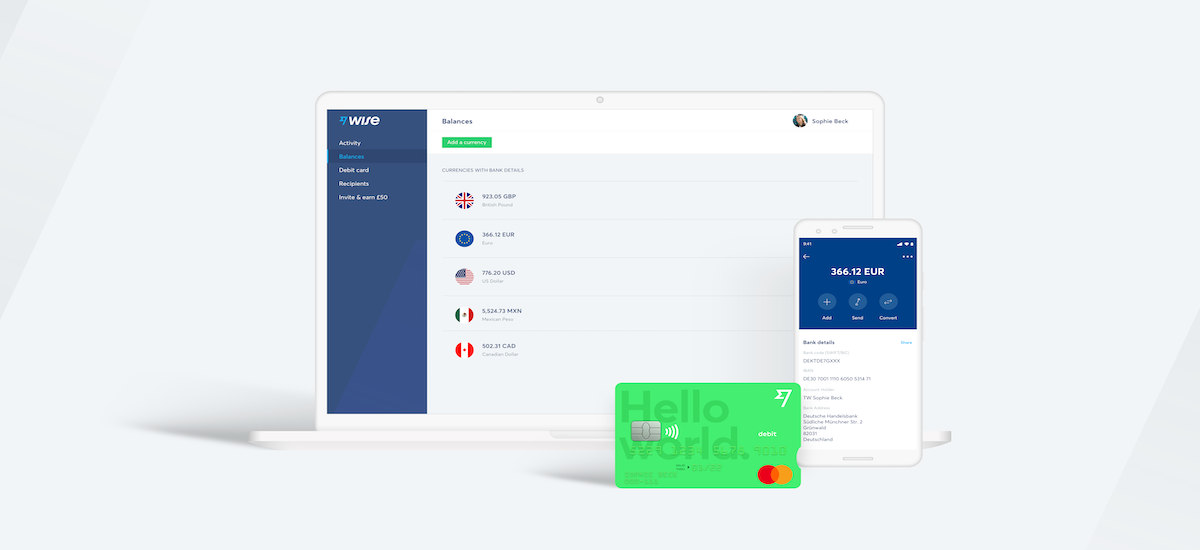

Pour les transactions faites en Australie, passez par le compte Wise: les virements entrants en dollars australiens sont sans frais. Les transferts sortants, eux, ne sont soumis qu’à une petite commission fixe.

Envoyez et recevez des dollars australiens avec Wise

À partir du moment où vous avez un travail légal en Australie, vous aurez un numéro d’identification qui vous obligera dans certains cas à faire une déclaration de revenus (Tax Return).

En Australie, les impôts sont prélevés à la source. Chaque année, au moment de la déclaration de revenus, vous pourrez donc devoir un reliquat, pour récupérer un trop perçu.

La Tax Return d’une année N, est généralement faite l’année qui suit, soit à N+1. Il est possible de la faire plus tard, mais au-delà d’un certain délai, vous aurez des pénalités.

Cette déclaration est obligatoire sous certaines conditions.

Par exemple :

Des impôts ont été prélevés sur des paiements que vous avez reçus.

Vous (en tant que français) avez gagné plus de 1 $ sur l’année.

Vous avez un prêt étudiant ou de formation.

Par contre, la déclaration n’est pas obligatoire si vous êtes un PVTiste et que votre salaire annuel est inférieur à 45 001 $¹.

Étant donné que l’impôt sur le revenu est prélevé à la source, vous le paierez indirectement sur chaque salaire perçu.

À la fin de l’année fiscale, vous devrez remplir une déclaration mentionnant vos revenus et les éventuelles déductions que vous demandez.

L’administration fiscale procédera à un calcul qui déterminera si vous avez trop ou pas assez payé d’impôt. Dans le premier cas, vous aurez le droit à un remboursement. Autrement, il faudra régler la différence.

Les frais liés à la pratique de votre activité professionnelle peuvent être déduits de vos impôts.

Parmi les types de dépenses prises en compte :

Transport : couvre aussi l’hébergement et les repas de vos déplacements professionnels.

Vêtements

Frais liés au télétravail

Frais de formation

Outils et équipements

Autres déductions possibles : donations, contributions, assurance chômage…

Pour gérer vos déductions, utilisez l’outil myDeductions qui se trouve dans l’appli mobile ATO. Vous pourrez y entrer tous vos frais au jour le jour et ainsi faciliter votre déclaration.

Le taux d’imposition pour un Français qui exerce unemploi en Australie (hors PVT) dépend de son salaire et de son statut fiscal.

Si vous avez résidé en Australie pendant plus de 6 mois au cours de l’année précédente, alors vous serez considéré comme résident fiscal.

Votre taux d’imposition sera donc² :

| Revenu imposable | Taux d’imposition |

|---|---|

| 0-18 200 $ | 0 % |

| 18 201 $-45 000 $ | 19 % |

| 45 001 $-120 000 $ | 5 092 $ + 32,5 % pour le revenu au-delà de 45 000 $ |

| 12 001 $-180 000 $ | 29 467 $ + 37 % pour le revenu au-delà de 120 000 $ |

| > 180 000 $ | 51 667 $ + 45 % pour le revenu au-delà de 180 000 $ |

SI vous avez résidé moins de 6 mois dans le pays, votre barème sera le suivant² :

| Revenu imposable | Taux d’imposition |

|---|---|

| 0-120 000 $ | 32,5 % |

| 120 001 $-180 000 $ | 39 000 $ + 37 % pour le revenu au-delà de 120 000 $ |

| > 180 000 $ | 61 200 $ + 45 % pour le revenu au-delà de 180 000 $ |

Si vous partez faire un PVT en Australie, vous serez taxés sur les revenus que vous dégagerez lors des différents emplois que vous exercerez.

Le taux d’imposition dépend du montant de votre salaire, mais aussi du fait que votre employeur soit enregistré ou non au programme d’embauche des WHM (Work Holiday Makers).

Si vous êtes titulaire du Visa 417 (Working Holiday) ou 462 (Work & Holidays) et que vous travaillez pour un employeur qui est inscrit au programme WHM auprès de l’administration fiscale, vous serez taxé à 15 % jusqu’à 45 000 $.

Au-delà, c’est le barème suivant qui s’applique² :

| Revenu imposable | Taux d’imposition |

|---|---|

| 45 001 $-120 000 $ | 6 750 $ + 32,5 % pour le revenu au-delà de 45 000 $ |

| 12 001 $-180 000 $ | 31 125 $ + 37 % pour le revenu au-delà de 120 000 $ |

| > 180 000 $ | 53 325 $ + 45 % pour le revenu au-delà de 180 000 $ |

Vous êtes titulaire du Visa 417 (Working Holiday) ou 462 (Work & Holidays) ? Vous travaillez pour un employeur qui n’est pas inscrit au programme WHM ? Le taux d’imposition est le suivant³ :

| Revenu imposable | Taux d’imposition |

|---|---|

| 0-120 000 $ | 32,5 % |

| 120 001 $-180 000 $ | 39 000 $ + 37 % pour le revenu au-delà de 120 000 $ |

| > 180 000 $ | 61 200 $ + 45 % pour le revenu au-delà de 180 000 $ |

Vous pouvez remplir votre « Tax Return » en ligne via le service myTax, sur un formulaire papier ou en vous faisant aider par un agent fiscal.

Avec myTax, vous pouvez faire votre déclaration en ligne. Ce service est accessible via n’importe quel smartphone, ordinateur ou tablette.

L’administration pourra préremplir une partie de la déclaration avec les infos collectées auprès de votre employeur, mais aussi de votre banque, des différentes agences gouvernementales ou services médicaux.

En optant pour cette méthode, l’éventuel remboursement sera généralement fait dans les 2 semaines⁴.

Pour faire votre déclaration en ligne, il suffit d’avoir un compte myGov activé.

Pour remplir la déclaration sur papier, procurez-vous les instructions et téléchargez le formulaire spécifique. Il est aussi possible de commander le tout en ligne ou en téléphonant au 1300 720 092.

Une fois les documents remplis, vous n’aurez plus qu’à les envoyer à l’adresse suivante :

Australian Taxation Office

GPO Box 9845

[mettez le nom de la ville et le code postal de la capitale de votre état]

Vous n’avez pas envie de faire la déclaration par vous-même ? Alors, contactez un agent agréé par le TPB (Tax Practioners Board).

Vous n’aurez plus qu’à lui fournir les informations nécessaires et il remplira la déclaration à votre place. Le service est payant.

Une fois tous les documents envoyés, vous pouvez suivre l’évolution du traitement de la demande sur l’appli ATO ou en ligne sur le site myGov.

Il y a 5 statuts différents :

In Progress – Processing : les documents ont été reçus, ou bien l’avis de cotisation est en train d’être fait.

In Progress – Information pending : collecte des informations manquantes par le service fiscal.

In progress – Under review : la déclaration est en train d’être vérifiée.

In progress – Balancing account : calcul du trop-perçu ou du remboursement.

Issued — $ Amount : l’avis de cotisation est prêt. Vous pourrez voir si vous devez de l’argent, ou si vous êtes éligible à un remboursement.

Avec Wise, vous bénéficiez de conditions avantageuses sur toutes les opérations en dollars australiens :

L’administration fiscale doit vous rembourser ? Vous n’aurez aucuns frais sur le transfert.

Vous avez un trop perçu ? Faites un virement en dollar australien à prix fixe. Si vous passez par une autre devise, la conversion sera faite au taux du marché. Vous paierez ensuite une petite commission proportionnelle.

Ouvrez un compte multi-devises surWise en quelques minutes sur Wise et faites des économies sur vos opérations en AU $.

Sources :

Vérifiées pour la dernière fois le 20 septembre 2021

*Veuillez consulter les Conditions d'utilisation et la disponibilité du produit pour votre région, ou la tarification et les frais de Wise pour obtenir les informations tarifaires les plus récentes.

Cette publication est fournie à des fins d'information générale et ne constitue pas un avis juridique, fiscal ou professionnel de la part de Wise Payments Limited, de ses filiales et de ses sociétés affiliées. Elle n'est pas destinée à remplacer les conseils d'un conseiller financier ou de tout autre professionnel qualifié.

Nous ne faisons aucune déclaration, garantie ou engagement, qu'ils soient explicites ou implicites, quant à l'exactitude, l'exhaustivité ou l'actualité du contenu de la publication.

Découvrez comment effectuer un virement au Maroc depuis la France. Minimisez les frais, comprenez les délais et utilisez les bonnes coordonnées bancaires.

Apprenez comment commander des devises au CIC. Guide étape par étape sur les procédures à suivre et les frais éventuels pour préparer votre voyage efficacement.

Quels sont les frais de change de Degiro ? Quel taux de change utilise le courtier ? Comment réduire les frais de change avec Degiro ? On en parle !

Comment envoyer de l’argent au Maroc avec Revolut ? Quels frais payer ? Quel est le taux de change et le délai moyen du virement ? On vous dit tout !

Peut-on faire un virement instantané de la France vers le Maroc ? Si c’est le cas, quelles options considérer ? Enfin, quels frais anticiper ? On en parle !

Comment fonctionnent les frais de change sur Trade Republic ? Combien coûtent-ils et comment vont-ils impacter vos investissements ? On fait le tour.